В июне в Украине показатель «широких денег» или денежной массы увеличился на 34 млрд грн (более 2%), а за полгода – на 174 млрд грн (+12%).

Как отмечает издание «Курс Украины», в перерасчете на годовой показатель сумма составляет 323 млрд грн, что сильно напоминает показатель прогнозируемого дефицита бюджета 2020 года. Ранее сообщалось, что дефицит планируется на уровне 8% ВВП, то есть 300-320 млрд грн. Вряд ли такая точность может оказаться совпадением.

Инфляция, тема которой становится с каждым днем популярнее, является «перводвигателем» динамичного роста ВВП Украины. При пороговом значении инфляции в 5% ВВП может увеличиться на 2-3%. Однако такой показатель является недостаточным.

Соответственно, чтобы достичь роста ВВП на уровне 8-10% в год и безработицы в менее 5% от трудоспособного населения, главной целью НБУ может оказаться создание для этого соответствующих предпосылок – так называемого «инфляционного ключа» или стартового толчка роста экономики.

В современной экономической науке пороговые значения инфляции в период высокой динамики оцениваются на уровне от 10% до 20%.

Сейчас значительное число стран мира перешли или переходят на методологию инфляционного таргетирования. Новые индустриальные страны одна за одной осуществляют стартовый скачок роста, очень быстро проходят кейнсианский и инвестиционный отрезок максимального стимулирования динамики ВВП и переходят к конвертации достигнутых результатов в бонусы роста. Таким бонусом роста чаще становится увеличение стандартов жизни для населения.

Таким образом, для Украины низкая инфляция достигается либо за счет избыточной монетарной жесткости НБУ, резкой ревальвации курса гривны или глобального кризиса, который сжимает потребительский и инвестиционный спрос населения и бизнеса.

На данный момент инфляционные процессы в Украине носят скрытый характер и активно купируются кризисом. На фоне стабильности летняя инфляция находится в положительной зоне, это дает повод поискать скрытые механизмы эмиссии.

НБУ продолжая чистый выкуп валюты на межбанке, увеличивает объем гривневой ликвидности с помощью покупки долларов и евро. Также возобновилось долгосрочное рефинансирование банков на миллиарды гривен.

Подобная схема позволяет решить несколько задач.

Во-первых, в условиях оттока нерезидентов с рынка ОВГЗ, Министерство финансов получает возможность финансировать дефицит госубюджета.

Во-вторых, банки зарабатывают на этом простейшем финансовом посредничестве свои 2-3%.

Один из овощей стал деликатесом: цены в супермаркетах взлетели до 200 гривен за кило

Цена украинских иллюзий

РФ нашла замену Starlink для "Шахедов": в Минобороны рассказали о новой угрозе

Украина отвергла "бессмысленные" гарантии Трампа: детали тайных переговоров в Абу-Даби

В третьих, НБУ обходит запрет на прямое финансирование центральным банком бюджетного дефицита.

Ситуацию пока спасает то, что кроме механизмов эмиссии у правительства есть и обеспеченные источники покрытия бюджетного дефицита: транш МВФ на $2 млрд и ресурсы госкомпаний, изымаемые в виде авансовых налоговых платежей и дивидендов.

На данный момент эти источники перекрывают примерно 100 млрд грн дефицита, а осенью на спасение бюджета и выполнение его защищенной расходной части придется найти еще до 200 млрд грн.

Возможно, 1 млрд долларов удастся обеспечить с помощью второго транша МВФ, однако госкомпании уже не будут выплачивать дивиденды и налоги, поэтому придется срочно найти иные источники покрытия.

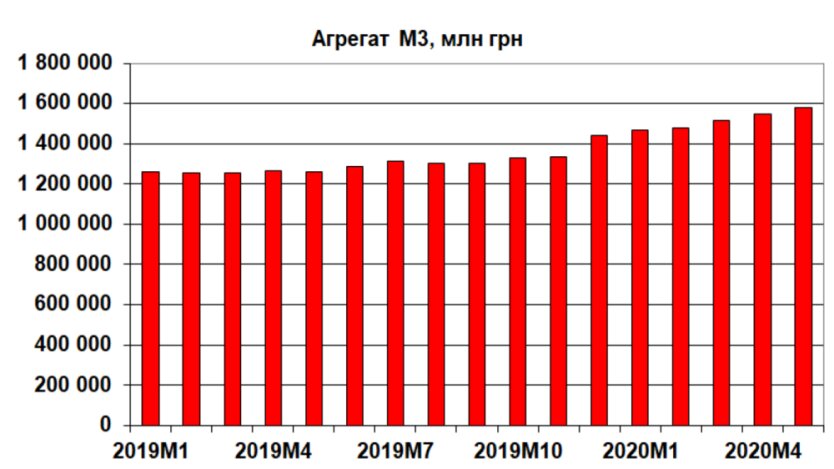

В 2019 году денежная масса была стабильной, находясь в коридоре 1,25-1,3 трлн грн. Но предвестником кризиса стало ее увеличение в декабре 2019 года до 1,4 трлн грн, когда Гончарук и Ко решили закрыть дефицит в бюджете. За полгода 2020 года денежная масса увеличилась еще на 112 млрд грн до 1,58 трлн грн.

То есть, несмотря на резкое укрепление курса гривны в 2019-м и снижение инфляции, условная долларизация денежной массы даже увеличилась, что говорит о том, что таргеты НБУ не воздействуют на экономических субъектов и скорее приводят к обратному эффекту, хотя здесь нужно учитывать и общее влияние кризиса.

Побочным эффектом искусственной стабилизации является то, что экономические агенты находятся в ожидании падения курса и воспринимают стабильность не как повод поверить в национальную экономику, а как удобный период купить доллары или дешевые активы.

Сейчас НБУ действует как хитрый ребенок, который вместо того, чтобы убрать игрушки, просто запихнул их под кровать.

НБУ заморозил в депосертификатах изъятую ликвидность в сумме по состоянию на май 132 млрд грн. В случае, если Нацбанк решит снизить учетную ставку до 5%, банкам это станет невыгодно и эта сумма начнет исхать доходность на рынке капитала.

Система изъятия ликвидности не предполагает обратного хода и выхода из сформированной модели. То есть выйти из этой модели без обвала курса гривны и резкого скачка инфляции не удастся.

Напомним, ранее сообщалось, что министр развития экономики, торговли и сельского хозяйства Игорь Петрашко назвал ситуацию с инфляцией в Украине «катастрофической», а экперты объяснили, почему низкие цены это плохо.

"Хвиля" также сообщала, что украинцам подсказали, в какой валюте лучше хранить сбережения.

Смотрите также видео шеф-редактора портала "Хвиля", политолога и соучредителя Украинского института будущего Юрия Романенко, в котором он рассказал, существуют ли реальные предпосылки для того, чтобы военный конфликт между Россией и Украиной усилился уже этой осенью.

Подписывайтесь на канал «Хвилі» в Telegram, на канал «Хвилі» в Youtube, страницу «Хвилі» в Facebook, страницу «Хвилі» в Instagram.