Но с ростом экономики, которая подает предварительные признаки восстановления, и с климатической политикой, которая все еще предпочитает углю природный газ, самодовольство и энергетический популизм будут стоить очень дорого.

Наиболее это заметно в ситуации с природным газом – и тем 158 миллиардов кубических метров российских газовых поставок, которые ЕС «жадно проглотит» в этом году. После падения показателей на уровень 2002 года в 2009 году, в 2010 году потребление газа в ЕС выросло на 7.2 %, причем большинство аналитиков ожидают, что к 2013 году спрос должен достичь предкризисного уровня. Увеличенные отгрузки СПГ в Азию уже оказывают растущее давление на цены, а неожиданное решение Германии «списать» свою последнюю атомную электростанцию в 2022 году обеспечило поддержку роста спроса в обозримом будущем. Тем временем, Европейская комиссия отвела свой взгляд от Азии и теперь находится в нерешительности: каким образом нужно вести дела с Россией, которая является крупнейшим поставщиком? Если концерн RWE, второй по величине производитель электроэнергии Германии, и Газпром, мировой газовый гигант, примут Меморандум о взаимопонимании (MoU), о котором было недавно объявлено, и создадут совместное предприятие по управлению угольными и газовыми предприятиями в Германии, Великобритании и странах Бенилюкса, то «Третий энергопакет» ЕС вполне может разделить судьбу ядерной энергетики Германии, выброшенной на свалку истории в свете решений 2011 года.

Благодаря европейскому политиканству, у Москвы в руках оказались все энергетические «тузы». Ускорение процесса отказа от ядерной энергетики со стороны Берлина, может и популярно, но это, вероятно, добавит 20 млрд. кубических метров газа к одному только немецкому газовому импорту. Запрет Франции на бурение скважин для добычи сланцевого газа также вряд ли помогает уменьшению энергетической зависимости. В то же время, подтверждение приверженности Европы идеалам демократии и ответственному управлению может и совпадает с европейскими ценностями, но мало способствует тому, чтобы убедить авторитарных правителей, которые контролируют альтернативные источники энергии в Средней Азии и на Ближнем Востоке, в том, что Европа – это надежный, достойный доверия энергопотребитель. Любое европейское государство, которое следует ядерному примеру Германии, подражает Франции, презрительно относящейся к методу добычи газа путем гидравлического разрыва пластов, или считает, что может «хорошей игрой» победить своих подозрительных партнеров, лишь укрепляет позиции России.

Не улавливаете суть?

Звучит слишком драматично? Возможно. В Европе существует общепринятое мнение, что Газпром находится в трудном положении. Причины трудностей связывают с растущей ликвидностью дешевых спотовых рынков. Считается, что для европейских потребителей цена на российский газ, привязанная к ценам на нефть, слишком высока, по сравнению с оценками независимых западноевропейских центров исследований. Призыв от потребителей звучит примерно так: «подвинься, или потеряешь долю на рынке»: разрыв между ценами оптовых центров Великобритании и ценой российского газа, привязанного к цене на нефть, на границе с Германией — явно указывает на подобный образ мысли. Неудивительно, что производители бьют тревогу. По сообщениям, в 2010 году «Газпром» согласился сократить уровень нефтяной индексации в некоторых долгосрочных контрактах на 85%, но настоял на том, чтобы это трехгодовое послабление не изменило порядок заключения долгосрочных контрактов. Алжир пошел несколько дальше и призвал к созданию полноценного газового картеля. До сих пор лишь одна страна – Норвегия – «держится бодро», быстро корректируя цены и пересматривая договорные отношения, чтобы сохранить свою долю в европейских поставках.

{advert=6}

Вы думаете, что сейчас, когда «Газпром» находится в нокдауне (on the ropes , висит на канатах – прим. редакции), а сланцевый газ обретает популярность не только в США, то европейские столицы не дадут возможность России произвести перегруппировку. Но это не так. В июне немецкое правительство шокировало коммунальные предприятия, уже испытывающие финансовые проблемы из-за цен на нефть и налогового бремени, касающегося ядерного топлива, когда полностью отменило поправку от октября 2010 года о продлении срока эксплуатации атомных электростанций в среднем на 12 лет в обмен на ежегодные 2,3 млрд. евро «налога на ТВЭЛы». Столкнувшись с программами масштабных капиталовложений, снижением рейтинга и пессимистичными прогнозами, RWE пошла на поклон к «Газпрому», чтобы предложить российской компании основную долю в переработке и сбыте продукции, и все это на фоне финансовой и политической конфронтации, опасной, как горючая смесь.

С финансовой точки зрения, рискованный шаг RWE мог бы окупиться, если бы вступление «Газпрома» в игру «переработки и сбыта» сделало его более покладистым в плане предоставления скидок, что сократило бы разрыв между ценами по долгосрочным контрактам и более низкими спотовыми ценами. Более гибкий российский партнер мог бы также усилить давление на E.On, основного соперника RWE в Германии, чьи договоры на поставку заканчиваются в 2012 году (также компания во всеуслышание заявила, что предпочитает «100% спот»). Но тот факт, что Алексей Миллер, председатель правления Газпрома, ведет переговоры о предполагаемом сотрудничестве и с RWE, и с E.On, говорит о том, что он, скорее, хочет вбить клин между ними, а не пойти на уступки. Если скидки и будут предложены, то это произойдет при условии четкого понимания, что нефтяная индексация останется основой ценового определения в любом долгосрочном контракте, заключаемом на условиях «бери и плати». Проще говоря, «Газпром» хочет использовать RWE и E.On как «кузнечный молот», чтобы расколоть «орех» европейского спотового рынка до того, как этот рынок успеет подняться.

Это был бы позор. Очевидно, что спотовые рынки, с точки зрения цены, могут колебаться в любую сторону, но движение к созданию независимых критериев формирования цены на газ соответствовало бы долгосрочным интересам всех участников рынка — по крайней мере, в европейском контексте. В этом плане немецкая политика дала «Газпрому» временной шанс, для того, чтобы сохранить долю европейского рынка и российскую «рыночную цену». Политики, несомненно, будут обвинять RWE в использовании Газпрома как вспомогательной силы в борьбе за отмену установленного Берлином запрета на ядерную энергию. Но они должны помнить, что RWE потеряла почти 20% своей рыночной капитализации с тех пор, как немецкий парламент принял решение ускорить отказ от ядерной энергетики, в связи с чем установленная мощность RWE понизилась почти на 30%. Таким образом, политический посыл предельно ясен. Канцлер Меркель должна еще раз обдумать «ядерный финт», иначе RWE вручит «Газпрому» ключи от дверей европейской переработки и сбыта электроэнергии. Это классическая двойная выгода: RWE использует «Газпром», чтобы сохранить свой потенциал ядерной энергетики, равно как и «Газпром» использует RWE (и, возможно, будет использовать E.On), чтобы отстаивать свою политику ценообразования.

В конечном счете, кто-то должен сдаться. Если немецкое правительство не сдвинется в ядерном вопросе, то RWE может обнаружить, что ее балансирование на грани конфронтации не оставляет иного выбора, кроме как превратить совместный с «Газпромом» Меморандум о взаимопонимании в контрактные обязательства. Пожалуй, в интересах потребителей, промышленности в целом и налогоплательщиков, чтобы дело не зашло так далеко; если же немецкие суды совместно решат, что государство нарушило право коммунальных предприятий на собственность, или если к Берлину вернется разум и он восстановит октябрьское решение, по которому период постепенного отказа от ядерной энергетики должен длиться до 2036 года, то RWE, возможно, не придется этого делать. Но, как показал долговой кризис Еврозоны, немецкие политики могут быть упрямы и могут горой стоять за предпочтения избирателей, неважно, чего это будет стоить. А у энергетического популизма есть цена. Даже если Берлин сохранит часть нынешнего ядерного энергетического потенциала, Германии все равно придется искать источники газа, чтобы «залатать прорехи». Это именно то, на что ставит «Газпром». Ядерное окно Германии предоставило России замечательную возможность сохранить экспорт на высоком уровне и стабильные цены. Если все пройдет в соответствии с планом, то Россия сможет «кормить» Европу своим газом со скидками – но на своих условиях собственных совместных предприятий.

Российские крепкие объятия

Учитывая сложность ведущейся игры, невозможно сказать, чем обернется (или не обернется) Меморандум о взаимопонимании между «Газпромом» и RWE. Но тот простой факт, что европейские энергетические компании считают русские медвежьи объятия приятными и комфортными, вызвал панику как в Брюсселе, так и за пределами ЕС. И не без причины: немецкая политика балансирования на грани конфронтации обнажила глубоко укоренившиеся пороки, поразившие европейскую энергетическую политику в плане ценообразования, диверсификации поставок и разделения. Кроме того, сотрудничество RWE и «Газпрома» грозит возвращением «темных времен» нефтяной индексации газовых цен, а также рискует стать «контрольным выстрелом» в один из немногих приоритетов энергетических поставок ЕС, а именно — газопровода «Набукко».

Генсек НАТО з трибуни Ради визнав головну помилку Заходу щодо України

Масова "чистка" пенсіонерів: у Мінсоцполітики пояснили, чому призупинили виплати

Переведення годинника в Україні: з'явилося важливе уточнення про літній час

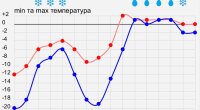

Найхолодніша ніч зими на підході: Діденко попередила про рекордне падіння температури

{advert=3}

RWE уже давно активно продвигает энергетический проект «Набукко», и не надо быть ясновидцем, чтобы понять, что «взаимодействие», выросшее из объединения усилий двух энергетических гигантов, вынудит RWE послушно плестись в хвосте инициативы «Газпрома» по проекту «Южный поток», а не бороться против зубастого и когтистого русского гиганта за стратегический контроль над «Южным коридором». И неважно, сколько денег Брюссель вложил в такие бренды, как TAP, AGRI или ITGI*, скорее всего, ни один из проектов, кроме «Южного потока», так и не увидит свет. Нынешние споры о «Южном потоке» и «Набукко», разгоревшиеся среди стран, имеющих непосредственное отношение к данному вопросу, лишь показывают, сколь мало доверия вызывают «проекты, представляющие европейские интересы» у тех, кто понимает, что коммерчески жизнеспособным может быть только один проект газопровода.

Это создает еще более серьезные проблемы для Европы. Даже если бы удалось успешно осуществить проект «Набукко», и если бы Азербайджан был на стороне ЕС, а не России, «Газпром» все равно имел бы влияние на рынках переработки и сбыта. Он уже контролирует 20% немецкого газового рынка, используя связи с BASF, Wintershall AG и Wingas** , и полон решимости использовать интерес к «Северному потоку», чтобы увеличить долю своего участия в Нидерландах, Франции и Великобритании. Что еще более важно, «Газпром» контролирует 50% акций крупнейшего австрийского газораспределительного узла Baumgarten компании OMV***, предназначенного для соединения «Набукко» с европейскими газопроводами. И последнее по счету, но не по значению: российская компания постепенно увеличивает свои объемы газохранилищ на многих рынках, включая рынки Австрии, Венгрии и Нидерландов, причем «Газпром» планирует расширять свою инфраструктуру в Сербии, Франции, Бельгии и Великобритании.

Этим объяснется, почему связка «Газпром»- RWE настолько важна. Хотя соглашению предстоит преодолеть политическое противодействие в Германии и соответствовать растущему числу законодательных актов, принимаемых в рамках реализации «Третьего энергетического пакета», будет крайне трудно закрыть шлюзовые ворота перед мощной волной «вертикальной интеграции», когда «Газпром» потребует крупной доли в немецком производстве и распределени. Российская компания уже ведет переговоры с французской GDF-Suez**** (партнер по «Северному потоку»), и нет никаких сомнения в том, что Италия также находится в этом списке. Поскольку государствам Центральной и Восточной Европы придется заботиться о себе самостоятельно, «Третий пакет» вполне может остаться в истории как «юридические изыски». Господствовать будут российко-германские политические и финансовые реалии. Как указывается мелким шрифтом в европейском законодательстве, национальные регуляторы должны уделить «предельное внимание» мнению Европейской Комиссии и устанавливаемым ею срокам. Но это не даст никаких результатов, учитывая, что выживание и прибыль энергетических компаний будут зависеть от своповых соглашений с «Газпромом», или с Москвой, как только «Газпром» получит право голоса в области производства и сбыта электроэнергии.

От регионального поставщика к глобальному игроку

Вертикальный контроль – это, безусловно, именно то, о чем мечтает любое амбициозное государство-производитель. А плохая новость для Европы состоит в том, что положение может ухудшиться. В то время как ЕС тонет в растущих местячковых спорах об энергоэффективности, возобновляемых источниках энергии, «умных» системах передач энергии и контроле над системой распределения, «Газпром» обратил внимание на Восток, и, по сообщениям, близок к подписанию контракта на 68 млрд. кубометров газа с Китаем. Да, все это мы уже проходили. «Газпром» и CNPC (Китайская национальная нефтегазовая корпорация) заключили аналогичный газовый Меморандум в 2006 году только для того, чтобы посмотреть, как он будет «спотыкаться» о проблемы ценообразования. Но разумное объяснение тому, почему один из крупнейших в мире потребителей энергии налаживает связь с одним из крупнейших поставщиков энергии, остается явным и очевидным, а Китай уже сделал шаг навстречу в ходе обсуждений, предложив предоплату в 25-40 млрд. долларов США в обмен на 30 млрд. кубометров газа со скидкой.

Хотя «Газпром» и будет торговаться, пытаясь поднять нынешнюю (предполагаемую) базовую цену в 300$ за 1000 кубометров газа, Москва осознает, что ей нужны деньги Китая, чтобы укрепить свою Восточную газовую программу, и что свободные средства дали бы России возможность модернизировать интегрированную систему добычи, транспортировки и поставок газа, которая соединяет Восточную Сибирь и Дальний Восток. «Газпром» также знает, что, хотя Китай может быть не готов платить за газ по европейским ценам, он, скорее всего, согласится на определенную нефтяную индексацию. Пекин слишком осторожен на рынке спроса, и это не в последнюю очередь связано с тем, что и «Сахалин», и «Штокман», ориентированы для развития торговли СПГ, и к 2030 году они могут производить уже по 62 млн. тонн продукции в год. Еще до того момента, как авария на «Фукусиме» привела к росту японского спроса, «Газпром» предусмотрительно обсуждал перспективы заключения договоров с Южной Кореей, Индией, Вьетнамом, Таиландом и Сингапуром, чтобы обеспечить свое присутствие на рынке и свою рыночную долю далеко за пределами западноевропейских «охотничьих угодий».

{advert=1}

Не имеет смысла притворяться, что европейские политики были «ошарашены» таким развитием событий, не говоря уже о предполагаемом сценарии «конца света», если Россия свяжет свои восточносибирские месторождения с Единой системой газоснабжения таким способом, который позволит одним щелчком мышки переключаться с транспортировки сжиженных газов на трубопроводные поставки (и наоборот) или с легкостью менять направления маршрутов поставок с Атлантики в Тихоокеанский регион. Даже если сегодняшние технические и финансовые трудности означают, что еще некоторое время «Ямал» будет «кормить» ЕС, Европе нужно понять, что из-за смещения гравитационной силы поставок в восточном направлении, основной целью «Газпрома» – и России – будет получение прибыли, а не поиск компромиссов.

Перегруппировка

Таким образом, возвращение «Газпрома» указывает на ряд неверных ходов, предпринятых Евросоюзом, «убаюканным» спокойствием на газовом рынке. Инвестиции для увеличения емкости хранилищ были мизерны, реформы по снижению давления на ценообразование были нерешительны, а интеграция европейских сетей воспринималась как региональная, если не местная, проблема. В последнее время планы Европы по диверсификации поставок были лишены престижа после позорного провала на территории Ближнего востока и Северной Африки, продемонстрировавшего вопиющую неспособность ЕС показать свою военную мощь. Этому способствовало и решение Германии отказаться от своей ядерной энергетики, принятое именно в тот момент, когда стабильные рынки возвестили о начале «золотого века» газа (это было в высшей степени безрассудно). Неважно, что покажут результаты выборов, «предпочтения» избирателей в Германии никак не повлияют на растущий азиатский спрос, на энергетические нужды Европы для выхода из кризиса, или на потенциальные ограничения предложения в связи с тем, что риски добычи нетрадиционного газа методом гидравлического разрыва пластов становятся все более очевидными.

{advert=2}

Европейское позерство привело не только к складыванию «яиц поставок» в преимущественно русскую корзину, но и к поощрению «Газпрома» возобновить попытки влияния на всю производственно-сбытовую газовую цепочку Европы. Если России удастся закрепиться на восточном рынке поставок и усилить стратегию интернационализации на рынках Северной Африки и Центральной Азии, то перспективы для европейской энергетики будут невероятно мрачными, особенно когда рынки будут сжиматься. Кто знает, может быть на самом деле, мы будем благодарить за нефтяную привязку газовых цен, которая замедляет рост последних, и аплодировать тем, кто превратил политический провал в «невероятный успех». Но, как и в случае с долговым кризисом еврозоны, мы все еще задаемся вопросом – стоит ли платить такую цену за спокойствие немецкого избирателя.

Мэтью Халберт – старший научный сотрудник цюрихского Центра проблем безопасности (Centre for Security Studies), колумнист European Energy Review.

Д-р Кристиан Брутч — старший преподаватель Цюрихского университета.

Примечания редакции:

*

TAP — Трансадриатический газопровод (Греция, Албания, Адриатическое море (оффшорная часть), Италия).

AGRI — Азербайджано-грузинско-румынский газопровод

ITGI — Газопровод Турция-Греция-Италия

**

BASF — крупнейший в Германии и в мире химический концерн

Wintershall AG — крупнейшая нефтегазодобывающая компания в Германии

Wingas — совместное предприятие «Газпром» и Wintershall

*** OMV — австрийская нефтегазовая группа, владеющая Baumgarten – крупнейшим газораспределительным узлом, с газохранилищем и трубопроводами.

**** GDF-Suez — крупная французская энергетическая и газовая компания