Очевидно, отмечают стратеги Saxo Bank — наступивший год станет переломным, как в экономике европейских стран, так и существенно отразится на социальных, экономических процессах во всем мире. Причем, после кризиса 2008 года центральные банки и правительства практически истощены, им пришлось не только поддерживать ликвидность еле живых участников рынка, но и использовать имеющиеся политические и финансовые инструменты для масштабных интервенций.

Действительность такова, что рушится старый порядок, давая возможность увидеть и построить новое будущее, с более успешным планированием и прогнозированием. Кризис 2.0. дает шанс оставить в прошлом неудачные попытки, не винить себя за неудачи, а уверенно двигаться вперед, убежден «Биржевой лидер»

Составляющие кризиса: финансовый беспорядок в режиме «все включено»

Кризис уверенно разрастается за пределы перифирии, он достиг Германии, Франции, и попытки остановить его, на череде саммитов прошедшего года, не привели ни к чему. Только долговые ограничения в разумных пределах и надежность финансовой системы смогли бы сдержать напор пришедшей реальности. Возникает закономерный вопрос о состоятельности Евросоюза и проводимых саммитов:

■ спад по дефляционной спирали уже не новшество. Америке этот состояние известно по эпохе Великой депрессии. Все идет в тому, что Европейский Банк начнет все-таки печатать деньги, но реальность говорит об обратном: готовятся условия для рецессии. Для Китая наступающий Кризис 2.0. осложняется кардинальной сменой режима, но основные и ощутимые проблемы в экономики связаны со снижением стабильного инвестирования в недвижимость и инфраструктуру. Если говорить о мировой экономике в целом, то никуда не деться от признаков рецессии в первом полугодии;

■ отражение кризиса. Отражением проблем в экономике стали и снижение доходов, и высокая безработица, и увеличение разрыва между богатыми и бедными — растет социальная напряженность. Среди первых недовольных — народное движение США «Захвати», ставшее популярным во всем мире. Стоит ли говорить, что «захватчики» проповедуют антиевропейские настроения, дискредитируют существующую власть и, возможно, повлияют на результаты выборов во Франции, США и других странах.

Нестабильность на Ближнем Востоке также стимулирует социальную напряженность, вынося на повестку дня несколько вопросов: Насколько самостоятелен Ирак, что будет с ядерной программой Ирана и почему невозможно остановить волнения в Египте. Сейчас добавились мятежи в Сирии, многие государства закрывают здесь свои консульства.

Saxo Bank: 2012 год — время сложных и безотлагательных решений

Очевидно одно, что наступивший год — это время сложных и безотлагательных решений, время признаний европейскими лидерами собственных ошибок и собственной самоуверенности. Итак, кризис основывается именно на проблемах платежеспособности Европы и на неограниченности долговых обязательств:

■ Евросоюз. Например, Испании и Италии к концу января потребовалось примерно по 300 млрд. евро, значительная сумма при иссякающей ликвидности европейской финансовой системы. На поверхности, и падение фондовых рынков до 25%. К чему все это ведет? Конечно, к крушению существующей формы Евросоюза и созданию новой, возможно, новой зоной охвата. Существенно то, что грядут реструктуризации огромных долгов, исключение некоторых участников прежнего Евросоюза, национализация банков и наделение Европейского Центрального Банка большей зоной влияния и свободой. Европе придется создавать более совершенную систему, жизнеспособность которой будут зависеть от продуманности и спланированности каждого шага нового Евросоюза. В Европе фискальная консолидация в государственном секторе достигла очень больших масштабов. Многие проблемы ЕС и США похожи — это и высокий уровень безработицы, и низкий рост заработных плат и неплатежеспособный частный сектор, — однако управление, или вернее сказать, плохое управление раздувшимся государственным дефицитом к их числу не относится.

■ США. При всепоглощающем снижении роста расходов и, как следствие, удержание налоговых льгот, экономический рост в США будет быстрее и стабильнее, чем в других странах. В Азии будет продолжаться перестройка экономики, но при стабильном правящем режиме в Китае есть возможность справиться с экономическими проблемами самостоятельно. США лишены проблем самофинансирования — за одну только эту возможность страны ЕС готовы отдать многое, поскольку доходность ихних облигаций уже за всякими разумными пределами:

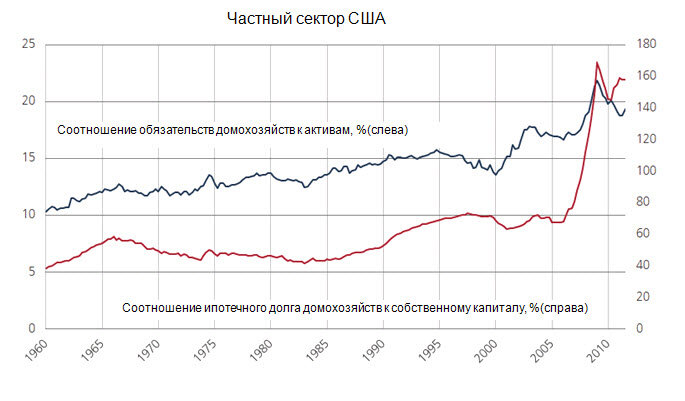

— частный сектор. Частный сектор будет продолжать отказываться от заемных средств из-за балансовой рецессии, а процентные ставки в наступившем году продолжат свой рост. Это в условиях антирисковых настроений положительно отразится на динамике доллара.

"Раз и навсегда": Рубио передал Зеленскому срочное требование Трампа

Украина раскололась: названы регионы, где энергосистема фактически рухнула

Пустующие квартиры и дома украинцев отдадут переселенцам: коснется трёх областей

Правило 10 тысяч: что нужно знать тем, кто накопил 10000 евро и долларов

■ Япония. Япония остается в несколько в стороне от идущих процессов, но национальная валюта этой страны, даже с неопределёнными процентными ставками, скорее всего, будет продолжать свой рост. Стабильный рост покажут также шведская и норвежская крона, обеспеченные отстранённостью от проблем Европейской зоны, а также устойчивой поддержкой государственных бюджетов.

■ Китай. Проблемы западных экономик, теперь пришли и в Азию. «Чудесный рост» Китая, экономика которого основана на экспорте и инвестировании, столкнулся со значительным сокращением объемов торговли, об этом свидетельствует и падение торгового баланса на 19 процентов за 12 месяцев. Тем временем, мировая торговля продолжает впадать в рецессию, поэтому Китаю нужно восполнить эту брешь другим способом. Стратеги Саксо Банка предполагают, что ему это удастся, но, частично — соответственно, прогноз по ВВП Китая — 8%.

Инвесторам: что ждет мировые рынки?

Аналитики Saxo Bank объясняют, что в 2011 году рост мировой экономики заметно снизился, этому способствовало и замедление роста внешней торговли, а также сокращение правительственных стимулирований многих стран.

{advert=7}

Перспективы на 2012 год выглядят следующим образом:

— фондовые рынки. В отношении фондовых рынков, позитивные прогнозы, скорее всего, завышены, т. к. процентное соотношение прибыли к ВВП значительно, но мировой спрос продолжает падать. В такой ситуации оправдано повышение по акциям премии за риск, и не исключены значимые инвестиционные вливания.

— акции. Акции достигнут дна прежде чем возобновят долгосрочный восходящий тренд? На графике показан текущий CAPE (отрегулированное соотношение цены к доходу — цена доходов за последние пять лет) исходя из даных индекса S&P 500 с последующим 10-летним исчислением дохода с 1958 года. Демонстрирует диапазон, который является отличным стартом для долгосрочного восходящего тренда с неплохой возможностью получить более 5% годового дохода.

— банковский сектор. Вступят в силу Базельские соглашения 2.5 и 3.0 для банков, предполагающие снижение кредитной зависимости. А государственном сектору придется сдерживать рост внутренних и внешних долгов на фоне действующей фискальной реальности;

— валютный рынок. К числу аутсайдеров, к сожалению, придется отнести евро, юань, новозеландский и австралийский доллары и швейцарский франк (возможна, искусственная девальвация).

Даже если европейские государства решат проблемы долговых обязательств и смогут поддерживать ликвидность активов, Кризис 2.0. просто будет оттянут. Конечно, ошибаться свойственно всем, но конструктивные перемены нужны мировой экономике, нужны адекватные и решительные действия от политиков и экономистов. Необходимо снижение социальной напряженности, повышение прозрачности всей экономики в целом. Грядущий кризис следует рассматривать не как катастрофу, а как «поворотный момент» от старого к новому, от политических ошибок к взвешенным экономическим решения, от дисбаланса к равновесию.

∙ швейцарский франк. Аналитики отмечают, что в 2012 году мало что изменится, отсается открытым вопрос, когда Центробанк Швейцарии начнет активные действия — в разгар кризиса зоны евро в начале года, или же во второго квартале. В любом случае, давление на евро/франк возрастет:

∙ японская иена. В 2012 году иена, будет верна своим старым моделям торговли, Банк Японии будет проводить интервенции на валютном рынке, чтобы не допустить падения курса USD/JPY ниже отметки 75 иен:

Ввиду вышесказанного, нельзя не отметить следующее — события в Европе, подразумевает волатильность в парах с евро (например, EUR/USD, EUR/CHF, EUR/GBP). Предпосылкой к панике 2008 года стал ощутимый рост кредитных дефолтных свопов для финансовых учреждений и коллапс многих из них.

Кроме того, некоторые валютные пары, такие как USD/JPY, GBP/USD или USD/CAD, демонстрируют снижение волатильности. Это свидетельствует о том, что кризис воспринимается как евро-ориентированный. Падение Европы вряд ли пройдет не замеченным в других странах. Длинные позиции по опционам, например, по USD/JPY, могут обеспечить грамотным инвесторам большой простор для маневров: высокий потенциал в сочетании с незначительными рисками снижения.

Опционы могут стать бесценным дополнением к инвестиционному портфелю, особенно сейчас, когда на нас надвигается «идеальный шторм», который может отразиться на финансовой, экономической, политической и социальной сторонах жизни. Впрочем, не стоит паниковать из-за того, что может, на первый взгляд, привести к росту подразумеваемой волатильности; в действительности, они могут стать хорошей точкой входа в рынок.