В то время когда весь мир обвиняет Грецию в том, что она является локомотивом кризиса всего Евросоюза, и причиной мощного падения евро, сами греки имеют противоположный взгляд по данной теме — считая что из Греции хотят сделать «козла отпущения».

Именно такой сценарий ожидает и Украину, как только она от намерений перейдет к реальным действия по вступлению в ЕС. Напомним, что по риску дефолта Украина уступает только Греции, — считает Bloomberg. А Standard & Poor’s опустило суверенный рейтинг Украины до «негативного»

Смотрите сами: до вступления в Еврозону Греция имела сравнительно небольшой внешний долг и вполне сбалансированный бюджет, росли заработные платы и социальные выплаты, повышались пенсии, росли инвестиции в греческую экономику. Вступление Греции в ЕС ввело греческую экономику в штопор: если на начало 2002 года госдолг страны составлял 50 млрд. евро, то сейчас 360 млрд. евро, дефицит бюджета был 5%, а стал 20%

Так кто же виноват в кризисе Греции — греки или ЕС? Вопрос актуальный не только для инвесторов, но и для политиков, и населения тех стран, которые недавно вступили в ЕС (Литва, Латвия, Эстония, Венгрия и т.д.), а также тех, кто рвется в ЕС (Украина, Грузия, Молдова и т.д)

При этом, страна не обещала совершить великий экономический прорыв, да никто, в общем, то этого и не ожидал от полу-аграрной и ориентированной на туризм греческой экономики. Следовательно, заимствования для греческого правительства были малодоступны и дороги, что удерживало страну от стремления жить исключительно в долг.

Как всё начиналось или почему инвесторы отвернулись от Греции?

Как объяснил в интервью журналу «Биржевой лидер» ведущий канадский эксперт Академии Forex и биржевой торговли Masterforex-V Евгений Ольховский, после вступления Греции в единую Европу ставки по греческим долгам резко снизились и заимствования стали доступны. А ведь каждый знает, что появление легких денег не ведет к добру, всегда находятся поводы их потратить. Олимпиада, Евровидение, увеличение зарплат госслужащих и социальных выплат, активное участие в НАТО, поддержка финансовых групп — туда европейские деньги потекли широкой полноводной рекой.

Это естественным образом привело к разбалансировке бюджета, росту дефицита, который быстро превысил 10% ВВП. При этом страна была лишена возможности корректировать ситуацию привычными способами — за счет денежной эмиссии и ослабления национальной валюты. Деньги печатали уже не Афины. Остался только один источник средств — внешние заимствования.

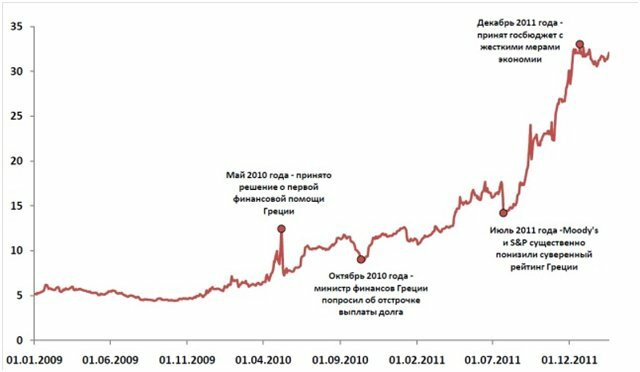

Ситуация постепенно становилась все острее, однако в полном объеме масштаб проблемы проявился в конце 2010 года, когда доходность по греческим суверенным бумагам достигла 30% в годовом исчислении. С такой доходностью облигаций рынок внешних заимствований для Греции закрылся, теперь страна может получать финансирование только через специальный фонд, контролируемый в основном главным европейским донором — Германией.

На даный момент, как объяснили эксперты факультета изучения торговой системы Мasterforex-V, курс индекса евро сформировал медвежью волну С или а(С) волнового уровня Weekly/Mounthly. Пробитие минимума 2,1223 укажет на формирование медвежьей волны с(С) и ближайшим уровнем поддержки для нее выступит 123,6% Фибоначчи — 2,0635. Пробитие же наклонного канала МФ, пивота МФ с последующим бычьим ФЗР укажет на окончание медвежьего тренда от 2,6866 и формирование как минимум бычьего коррекционного движения старшего волнового уровня — ближайшим важным уровнем сопротивления для которого выступит пивот МФ 2,3608.

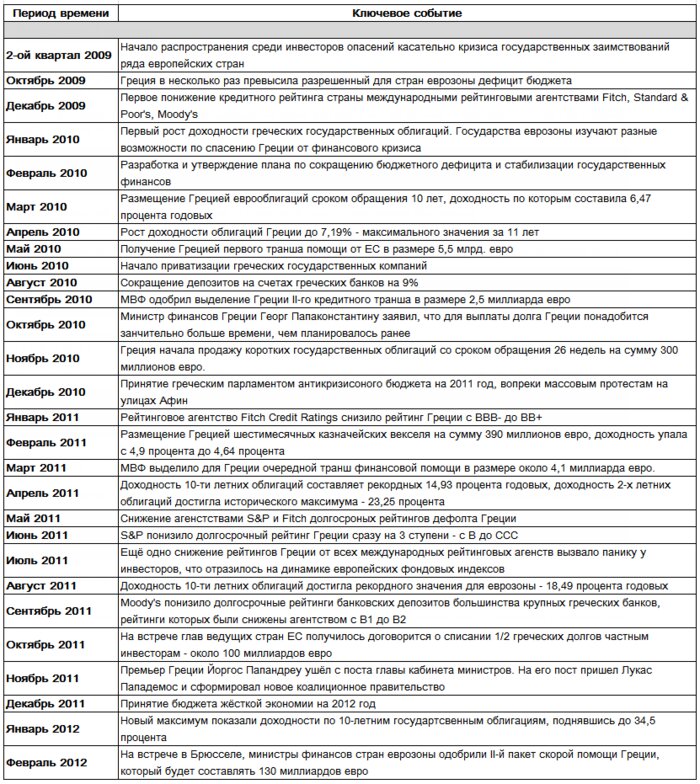

Хронология кризиса в Греции с чего всё начиналось?

"Кожне розлучення - взаємна зрада": Джордж Фрідман про те, чому Америка йде з Європи

Штамп у паспорті не врятує: чому українців можуть виселити із житла

Мінімальна зарплата з 1 березня: скільки отримають українці навесні

Тримає Путіна на плаву: хто насправді керує війною Росії проти України

Как отметил ведущий канадский эксперт Академии Masterforex-V Евгений Ольховский, стоит обратить внимание на то, как же развивался кризис в Греции:

■ II-й квартал 2009 года. Среди инвесторов стали распространяться беспокойства касательно кризиса государственных заимствований ряда европейских стран. Кризисные явления сперва распространились из таких стран еврозоны как Греция, Португалия, Ирландия, Италия и Испания, а позже перекинулись и на иные страны ЕС, находящиеся вне зоны евро. В странах, входящих в ЕС, в особенности в тех, которые проводили огромные вливания в банковскую систему для её спасения, быстро росла кредитная нагрузка на государственные финансы. Это, в свою очередь, приводило к увеличению дефицита бюджета экономик европейских независимых государств;

■ октябрь 2009 года. Греция в несколько раз превысила разрешенный для стран еврозоны дефицит бюджета в 2009 г., в размере 13 процентов от ВВП страны в сравнении с раньше прогнозируемыми 6 процентами. Из-за начавшихся на рынке волнений акции греческих фирм на афинской фондовой бирже подешевели на 3,4 процента, а за 3 дня их падение превысило 11 процентов:

— подлинную панику среди инвесторов вызвало массовое снижение кредитных греческих рейтингов международными рейтинговыми агентствами. Так, в дек. 2009 г., международное рейтинговое агентство Fitch понизило долгосрочные рейтинги дефолта эмитента Греции по обязательствам в национальной и иностранной валюте до «BBB+» с «A-«. Международное рейтинговое агентство Standard & Poor’s снизило кредитный рейтинг Греции до «ВВВ+» с «А-«, с сохранением прогноза «негативный». Международное рейтинговое агентство Moody’s Investor Service понизило кредитный рейтинг Греции до «A2» с «A1», прогноз рейтинга — негативный.

— снижение рейтингов привело к резкому падению расценок на облигации правительства Греции на мировых рынках в январе 2010 г.. В итоге выросла доходность по этим видам бумаг. 2-летние облигации греческого Минфина имели доходность в 4,16 проц, а 10-летние — 6,05 проц. Государства еврозоны изучают разные возможности по спасению Греции от финансового кризиса. В последние недели растущий объем греческой задолженности подорвал доверие вкладчиков к единой европейской валюте. Из максимально вероятных вариантов просматривается возможность предоставления двусторонних займов от стран ЕС для Греции, или же помощь за счет средств внутренних фондов ЕС. Законодательство Евросоюза запрещает любую прямую финансовую поддержку для стран, использующих евро.

— Греции ничего не оставалось, необходимо было составлять план по спасению. И подобный план по сокращению бюджетного дефицита и стабилизации государственных финансов был создан в феврале 2010 г.. Греция обещала уменьшить дефицит госбюджета до удовлетворительного уровня в 3 процента ВВП к 2012 г.. По итогам 2009 г. дефицит государственного бюджета составил 12,5 процента ВВП. Еврокомиссия одобрила этот план и объявила о решении установить над Грецией финансовый надзор в связи с большим дефицитом госбюджета в этой стране. К тому же, в отношении Греции введены штрафные санкции за нарушение пакта стабильности евро и предоставление ложных данных о состоянии экономики.

— доходность греческих гособлигаций со сроком погашения 10 лет опустилась на 0,35 процента — до 6,04 процента годовых, раньше в процессе торгов доходность таких облигаций опускалась на 0,55 процента. Это стало максимально резким понижением, по крайней мере, с 1998 г.. Греческое общество в большей части отвергало любые предложения, которые были направленны на экономию гос. средств, выражая своё негодование всеобщими забастовками против жестких мер экономии, предложенных правительством Греции. Закрыты школы, клиники, учреждения, нарушена работа общественного транспорта, в частности и паромов, которые являются стратегическим видом транспорта для экономики Греции.

У Греции не было иного выбора за исключением выпуска новых облигаций для привлечения внешних ресурсов от европейских инвесторов. И правительство Греции пошло на этот шаг в марте 2010 г.. Были размещены еврооблигации сроком обращения 10 лет, доходность по которым составила 6,47 процента годовых. В это же время Парламент Греции одобрил пакет мер по сокращению дефицита бюджета дополнительно на 4,8 миллиарда евро. Раньше этот антикризисный бюджетный пакет был одобрен греческим кабинетом министров. Программа экономии правительства Греции оставила без работы более 100 тыс. граждан. К концу года прогнозируемый уровень безработицы должен был составить 11 процентов.

■ апрель 2010 года. Греческий кризис снова оказался в центре внимания рынков, что вызвало рост доходности облигаций Греции до 7,19 процента. Это значение было максимальным за последние 11 лет.

Ещё один удар по Греции нанесло рейтинговое агентство Moody’s, которое понизило рейтинг Греции до уровня «А3» с «А2», с возможностью дальнейшего понижения.

■ май 2010 год. Была принята очередная программа мер жесткой экономии, одобренная правительством Греции, которая принесёт принесет экономию в 30 миллиардов евро на протяжении 3-х лет. 7 мая 2010 г. парламент Греции одобрил законопроект, согласно которому будет происходить резкое сокращение гос. расходов в обмен на кредиты ЕС и МВФ. Министры финансов 16 стран еврозоны на саммите в Брюсселе утвердили I пакет финансовой поддержки Греции в размере 110 миллиардов евро. И уже 12 мая, Греция заполучила I транш в размере 5,5 миллиарда евро.

{advert=7}

Программа экономии или как Греция получила 5,5 миллиарда евро иностранных инвестиций?

Правительство утвердило законопроект по реформированию пенсионной системы. В рамках законопроекта были снижены доходы чиновников на 8 процентов, с начала года снижение будет составлять порядка 15 процентов. Отменяются 13-я и 14-я зарплата и пенсия в госсекторе, они заменяются надбавкой в сумме не более 1 тысяча евро в г.. Во II-й раз за 2 мес. повышается НДС (с 21 процент до 23%), налоги на алкоголь, сигареты, бензин. К тому же на 8 процентов сокращается финансирование государственных учреждений, полиции и государственной береговой охраны:

■ источники финансирования. Ещё одним источником поступлений средств в греческий бюджет, и способом сокращения расходов могла стать приватизация греческих государственных фирм. Она и была проведена в июне 2010 г.. Греция решила провести частичную приватизацию государственной железнодорожной компании Hellenic Railways, и продала пакеты ценных бумаг почтовой службы Post Office и водопроводных фирм, ведущих собственный бизнес в Афинах и Салониках;

■ рейтинг Moody’s. Очередной удар по Греции нанесло рейтинговое агентство Moody’s, которое понизило рейтинг облигаций Греции с A3 до Ba1 и краткосрочный кредитный рейтинг Греции с Prime-1 до Not-Prime. Конечно, сокращение государственных расходов, приватизация и привлечение иностранных кредитов не могли не оказать положительного влияния на экономику Греции. Первые позитивные новости возникли в июне 2010 года: Греция сократила дефицит бюджета за первые полгода 2010 г. на 42 процента до 4,9 процента ВВП. В номинальном выражении за полгода дефицит бюджета уменьшился до 11,45 млрд. евро. В итоге I-го полугодия 2009 г. этот показатель достигал 19,685 млрд. евро.

■ инвесторы целого мира тоже следили за ситуацией в Греции и принимали соответствующие решения. Так, в августе 2010 г., была обнародована информация, что депозиты на счетах греческих банков за полгода, с янв. по июнь 2010 г., под влиянием кризиса сократились на 9% — с 237,9 миллиарда евро до 216,5 миллиарда.

■ кредиты МВФ. МВФ одобрил выделение Греции II-го кредитного транша в размере 2,5 миллиарда евро в сент. 2010 г.. Второй транш в 6,5 миллиарда евро Греции выплатит Евросоюз, после того как выделение таких средств будет одобрено специалистами Еврокомиссии и Европейского центробанка.

Конечно, внешний долг Греции неумолимо рос и к октябрю 2010 составлял 110 миллиардов евро. Для выплаты его стране требовалось значительно больше времени, о чём и сказал Министр финансов Греции Георг Папаконстантину.

А пока, в ноябре 2010, Греция начала продажу коротких государственных облигаций со сроком обращения 26 недель на сумму 300 миллионов евро.

Сокращение расходов и увеличение налогов в Греции привело в III квартале 2010 года к ускорению темпов падения ВВП государства на 4,5 процента. Правительство Греции решило сокращать дефицит бюджета за счет распродажи госимущества. Планируется продать ряд горнодобывающих и ж/д фирм. И отдадут в руки частных собственников сеть казино.

Необходимо было принимать бюджет на следующий год и в дек. 2010, Парламент Греции принял антикризисный бюджет на 2011 г., вопреки массовым протестам на улицах Афин. В нем предусмотренный дефицит бюджета будет составлять 7,4 процента в сравнении с 9,4 процента, ожидаемыми по итогам 2010 г. ВВП страны уменьшится на 3 процента в 2011 г. в сравнении с 4,2 процента в 2010 году. Внешний долг Греции вырастет на 10,1 процента от ВВП — со 142,5 процента ВВП в 2010 году до 152,6 процента ВВП в следующем. В результате приватизации государственных предприятий правительство Греции планирует получить 1 миллиард евро в 2011 г. и 7 миллиардов евро в 2011-2013 гг.

■ январь 2011 года. Рейтинговое агентство Fitch Credit Ratings снизило рейтинг Греции с BBB- до BB+, с сохранением прогноза «негативный», этим нанеся ещё один удар по инвестиционной привлекательности страны.

Греция продолжает размещать на финансовых рынках государственные ценные бумаги, привлекая в экономику страны так нужные ей средства. На этот раз в феврале 2011 г. были размещены шестимесячные казначейские векселя на 390 миллионов евро, доходность упала с 4,9 процента до 4,64 процента.

А рейтинговые агентства продолжают снижать инвестиционные рейтинги Греции. На этот раз в марте 2011 Moody’s понизило рейтинг правительственных обязательств Греции с Ва1 до уровня В1, прогноз по рейтингу «негативный». S&P понизило суверенный рейтинг тут же на 2 ступени — с BB+ до BB-. В этом же месяце МВФ выделяет Греции очередной транш финансовой помощи в размере около 4,1 миллиарда евро.

■ апрель 2011 г. продолжают расти доходности греческих облигаций. Так доходность десятилетних греческих облигаций увеличилась на 0,19% — до рекордных 14,93 процента годовых. Процентная ставка двухлетних облигаций к тому же достигла исторического максимума — 23,25 процента, поднявшись на 1,23 процента.

■ май 2011 года. Очередное снижение кредитных рейтингов Греции случилось в мае 2011 г. Рейтинговое агентство Standard & Poor’s (S&P) снизило долгосрочный рейтинг Греции на 2 ступени — с BB- до B. Ч/з некоторое время Fitch Ratings понизило долгосрочный рейтинг дефолта Греции с BB+ до B+. В этом же месяце Греция успешно разместила на финансовых рынках полугодовые казначейские векселя на 1,625 миллиарда евро и согласовала с ЕС, МВФ и ЕЦБ снижение НДС до 20 процентов.

■ июнь 2011 года. S&P понизило долгосрочный рейтинг Греции на 3 ступени — с B до ССС, а инвесторы выявили в предыдущем плане Греции по ужесточению бюджетной политики «черную дыру» размером 5,5 млрд. евро и стране пришлось согласовывать дополнительный план сокращения бюджетных расходов. Первые сигналы о возможном скором государственном дефолте страны возникли в июле 2011 г., и были вызваны тем, что агентство Moody’s понизило суверенный рейтинг Греции с «Caa1» до «Ca», а S&P понизило рейтинг на 2 ступени, до СС. Fitch в очередной раз понизило рейтинг дефолта Греции в нац. и иностранной валютах до «CCC» с «B+» и краткосрочный рейтинг до «C» с «B». Такая ситуация вызвала подлинную панику у инвесторов. А Греция продолжала привлекать средства за счёт выпуска государственных облигаций. В августе 2011 г. были размещены гособлигации со сроком погашения 6 месяцев на общую сумму 812,5 миллиона евро, прибыльность по бумагам понизилась до 4,85 процента против 4,9 процента в процессе предыдущего аукциона. Прибыльность десятилетних бондов подпрыгнула на 0,6% — до 18,49 процента годовых, что было рекордом для еврозоны.

■ сентябрь 2011 года. случилось несколько ключевых событий, повлиявших на развитие греческого кризиса.

— власти Греции вводят новый налог на недвижимое имущество. Эта мера будет приносить стране по 2 миллиарда евро в год. Налог обойдется среднестатистическому жителю государства в 4 евро.

— парламент Греции в среду ратифицировал закон, который наделяет Европ. фонд финансовой стабильности (EFSF) ассигнованиями ЕС в размере 440 миллиардов евро. Эти денежные средства он сумеет применять для «спасения» независимых стран. Греция стоит первой в этом списке.

— Греция разместила трехмесячные облигации на 1,625 миллиарда евро под 4,56 процента, относительно с прошлым размещением, состоявшимся в августе, прибыльность по бумагам выросла на 0,06 процентного пункта.

— Moody’s понизило долгосрочные рейтинги банковских депозитов большинства крупных греческих банков, рейтинги которых были снижены агентством с В1 до В2. Долгосрочные рейтинги банковских депозитов греческих банков имеют «негативный» прогноз.

В подобной ситуации Греции ничего больше не оставалось кроме как договорится с банками — держателями греческого госдолга о добровольном обмене облигаций с сокращением 50 процентов номинала. В этом случае Греция получить помощь в рамках II-й программы финансовой поддержки Греции на сумму в 100 миллиардов евро, одобренную ЕС в окт. 2011. В обратном случае, Греция не получит новый кредит и не будет способна расплатится по облигациям в марте 2012 г.. Тогда правительство Греции будет вынуждено объявить дефолт.

27 окт. стало известно, что на встрече глав ведущих стран ЕС получилось договорится о списании 1/2 греческих долгов частным инвесторам — около 100 миллиардов евро. Пересмотр бюджетных показателей Греции за 2009 г. выявил тот факт, что дефицит превысил 15 процентов ВВП. Об этом сказал греческий министр финансов Георгиос Папаконстантину. Также было сделано заявление, что экономика в 2010 г. сократилась на 4 процента.

■ ноябрь 2011 года. произошли перестановки в правительстве Греции. Премьер Греции Йоргос Папандреу ушёл с поста главы кабинета министров. На его пост пришел Лукас Пападемос и сформировал новое коалиционное правительство. Новый глава правительства страны обязан создать условия для получения очередного, жизненно важного финансирования от ЕС и МВФ. Греции был жизненно необходим этот II-й транш поддержки и для того, чтоб его получить, Греция, в дек. 2011 г., приняла госбюджет жесткой экономии на 2012 г.. В него входят программы приватизации госимущества, утверждение единой сетки зарплаты и отмена премий и надбавок. Также, планируется, в первый раз за последние несколько лет, свести госбюджет следующего года с профицитом, который должен составить 2,18 миллиарда евро. Для сравнения, в 2011 г. был дефицит в размере 4,58 миллиарда евро. Подобные условия, по мнениям правительства Греции, обязаны были удовлетворить ЕС и МВФ для получения II-го пакета поддержки.

А в это время агентство Fitch пересмотрело суверенный рейтинг Греции с уровня «А» до «ВВВ+». Греция стала первой страной еврозоны в 21 веке, рейтинг которой снизился с уровня «А».

■ январь 2012 года. Новый максимум показали доходности по 10-летним государственным облигациям, поднявшись до 34,5 процента. Греция отклонила предложение Германии, в котором говорилось о назначении еврокомиссара, обладающего правом вето при принятии решений по государственному бюджету.

■ февраль 2012 года. Правительство Греции одобрило в ночь на субботу, 11 фев., кредитное соглашение с ЕС. Греции будет нужно ужесточить экономию бюджета, требуется будет сократить 15 тысяч чиновников. Народ уже выражает свое негодование, устраивая акции протеста. Данное событие почти исключило бы возможность выхода Греции из Еврозоны. Парламент Греции принял жестокие меры экономии, которые необходимы государству для получения финансовой поддержки от Евросоюза. Решение правительства было поставлено на рассмотрение парламента и принято. За законопроект проголосовало более 1/2 из 300 парламентариев. ЕС были выдвинуты условия, при выполнении которых получение транша поддержки в размере 130 миллиардов евро будет возможным. Требуется, чтобы Афины создали план по сокращению госрасходов на 325 миллионов евро и предоставили политические гарантии о выполнении оговоренных мер. В Греции начали активно обсуждать возможность выхода страны из Еврозоны. Подобный поступок мог бы поднять конкурентный уровень греческих товаров на мировом рынке, однако оставшись без помощи ЕС Греция значительно поднимет уровень риска дефолта. Позитивной новостью стало и то, что ЕФФС предоставит Греции средства, в размере 35 миллиардов евро, для выкупа облигаций, которые сегодня располагаются на балансах национальных ЦБ. Они применялись для залога при получении кредитов от ЕЦБ. Частичная реструктуризация госдолга Греции путем покупки гособлигаций частными инвесторами будет проведена в марте.

— 15 февраля 2012 года. — Жан-Клод Юнкер (глава Еврогруппы) рассказал о переносе собрания министров финансов стран входящих в Еврозону на 20 фев., в котором обязана будет решатся судьба финансовой поддержки, предоставленной Греции. Он объяснил это тем, что греческие власти не хотят предоставлять гарантии касательно выполнения плана строгой экономии. «Масло в огонь» к тому же подливает Германия и Нидерланды, которые выступают за отсоединение Греции от еврозоны. В результате переговоров по телефону, Греция пошла на компромисс: сократить пенсионные выплаты на 300 миллионов евро. Раньше греческие политики отказывались от сокращения пенсий, однако не обнаружив альтернатив, которые бы удовлетворили ЕС, согласились с данным пунктом.

— 20 февраля 2012 года. — На встрече в Брюсселе, министры финансов стран еврозоны одобрили II-й пакет скорой помощи Греции, который будет составлять 130 миллиардов евро. Греческая сторона, в свою очередь, обязуется уменьшить уровень госдолга до 120,5 процента ВВП к 2020 г.. Частные инвесторы согласились на списание 53,5 процента долга Греции по облигациям на сумму более 100 млрд. евро.

— 22 февраля 2012 года. — Рейтинговое агентство Fitch снизило долгосрочный рейтинг дефолта Греции до преддефолтного «С» с «ССС» и утвердило краткосрочный рейтинг страны на уровне «С»

Как видим, доходности греческих суверенных бумаг продолжают оставаться на рекордно высоких уровнях, и правительство Греции находится под серьёзным давлением за счёт необходимости погашать свои обязательства перед международными инвесторами. Кроме этого, правительству Греции нужно будет заверить общественность в неизменности курса реформ и ждать финансового оздоровления от реструктуризации долга. Но результаты мы сможем увидеть не раньше, чем через полгода. При этом нынешние реформы не смогут в полной мере решить долговую проблему и нужно вводить дополнительные реформы, направленные на рост экономики, а значит, о Греции мы еще услышим.

Как объяснил руководитель факультета cреднесрочной торговли Академии Masterforex-V Евгений Антипенко (ATEI), греческий кризис развивается абсолютно по тем же принципам, по которым развивались все мировые и локальные экономические и финансовые кризисы. Ясно видны все признаки раздувающегося пузыря, который надувался в течение 20 лет, когда Греция жила за счёт более развитых европейских государств и платила своим гражданам 13, 14 зарплаты, непомерные пенсии и пособия. Всё это закончилось в 2009 году, когда международные инвесторы и эксперты обратили на это внимание, и греческое благосостояние рассыпалось как карточный домик. Сегодня инвесторы всего мира имеют возможность наблюдать за последствиями лопнувшего пузыря в экономике Греции и планировать свои будущие инвестиции с учётом этого опыта.