Стоит ли рисковать инвесторам в Украине? Какие аргументы «за» и «против» покупки украинского фондового индекса UX и входящих в него акций ведущих украинских предприятий? Анализирует «Биржевой лидер».

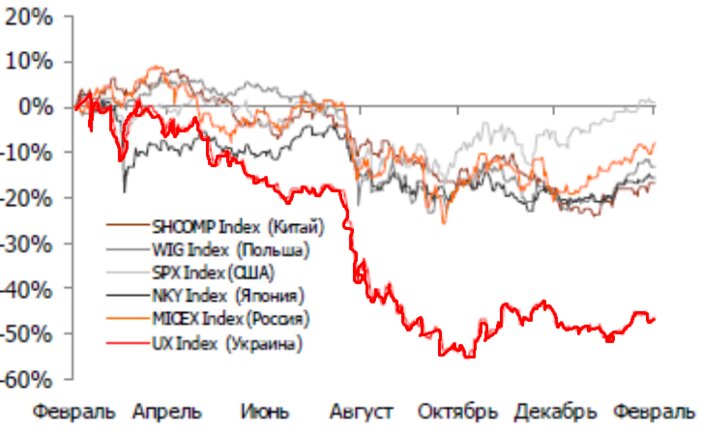

Сравнение украинского индекса UX с фондовыми индексами других бирж.

Как видно из графика индекс UX (Украина) завершил 2011 г. хуже индексов других стран SNOOMP Index (Китай), WIG Index (Польша), SPX Index (США), NKY Index (Япония), MICEX Index (Россия). На фоне существенной волатильности на иностранных фондовых рынках во 2 полугодии 2011 года, UX гораздо сильнее других рынков из-за крайне малой ликвидности и высокого риска, типичного для фондовых рынков развивающихся стран. За последний год UX просел на 46 процентов, индекс ММВБ понизился на 8 процентов, Варшавский фондовый индекс на 12 процентов, а S&P 500 вырос на 2 процента.

Что означает этот обвал на украинской бирже, и какие перспективы для инвесторов на 2012 год по основным эмитентам страны?

Как отразится кризис на экономике Украины?

Рост ВВП в 2012 будет составлять 3,1 процента. На фоне кризиса в европейской экономике и негативных прогнозов МВФ и Мирового Банка насчет глобального роста экономики в 2012, экономика Украины вызывает опасения. Несмотря на снижение темпов, украинская экономика продолжит расти, но медленнее, чем в 2011. Положительным фактором послужит проведение Евро-2012, которое предоставит дополнительные возможности для роста торговли, строительства, транспорта и сферы услуг. Принимая во внимание комплексное влияние всех факторов, можно ожидать рост реального ВВП в 2012 г. на 3,1 процента, стабильный курс национальной валюты и инфляцию не более 8 процентов.

Акции каких украинских компаний можно считать лучшими для инвестирования в 2012 году?

Как отметили эксперты землячества трейдеров и инвесторов Украины Академии Masterforex-V , на фоне неутихающей волатильности и ожиданий продолжения европейского кризиса, необходимо обратить внимание на акции фундаментально сильных украинских предприятий.

Фундаментально сильными украинскими предприятиями на сегодняшний день являются Мотор Сич, Крюковский ВСЗ и СЕВГОК. Кроме этого, стоит обратить внимание также на акции Ясиновского КХЗ, из-за устойчивости его рентабельности к колебаниям расценок на кокс, по причине стабильного спроса на качественный кокс в Украине. Защитной бумагой на сегодня является Центрэнерго в преддверии ожидаемой в 2012 приватизации. К тому же к защитным бумагам нужно отнести украинские сельскохозяйственные предприятия, акции которых торгуются на заграничных площадках и имеют высокую ликвидность:

{advert=7}

Какие же существуют аргументы «За» и «Против» при покупке акций каждого отдельного предприятия?

ЄС в обмін на поступки: Україні готують нову "угоду" для завершення війни

У платіжках за опалення нулі: комунальники звернулися до мешканців Києва

Індексацію "обнулили": чому українці залишилися без січневих доплат і коли чекати грошей

Тримає Путіна на плаву: хто насправді керує війною Росії проти України

1. Мотор Сич (MSICH). Предприятие находится в Запорожье и является крупнейшим в Европе производителем двигателей для вертолётов и самолётов, а также, с недавнего времени, производит вертолёты самостоятельно в Украине. В отчетности «Мотор Сич» указан лишь 1 хозяин большого пакета ценных бумаг (15%) — Председатель правления компании Вячеслав Богуслаев. Есть весьма высокая вероятность того, что многолетний руководитель опосредованно владеет еще около 50 процентов ценных бумаг, де-факто контролируя свыше 61 процента, что позволяет ему единолично определять все аспекты деятельности компании. Не исключено, что довольно крупными пакетами (до 5 процентов) владеют структуры, близкие к российским государственным монополиям. Стоимость компании на сегодняшний день составляет 5 млрд. грн.

Это, пожалуй, самая выгодная инвестиция на 2012 год на украинском фондовом рынке. Основных аргументов «За» для этой инвестиции можно обозначить несколько:

— можно ожидать хорошую финансовую отчетность за 2011. Доход, вероятно, возрастёт на 20 процентов до 758 млн. долларов. Чистая прибыль продемонстрировала более низкую динамику — рост на 9 процентов до 168 млн. долларов — из-за специфики налогообложения отрасли. Показатели роста чистого дохода соотносятся с планами компании в 22,6 процента, заявленными в марте 2011; данные по операционной марже уже 2 квартал кряду превосходят ожидания аналитиков, и данные по ежегодной прибыли могут быть настолько же успешными.

— долгосрочные договора уменьшают риск импортозамещения. В 2011 Мотор Сич заключила ключевой контракт с Вертолетами РФ по производству 1300 ед. на протяжении 5 лет на сумму 1,2 миллиарда долларов. Еще 1 долгосрочный договор на 250 двигателей AИ-222-25ф заключён с Китаем. Эти договора наполнили книгу заказов Мотор Сич и снижают риск импортозамещения в РФ в ближайшие 5 лет.

— благодаря высоким темпам роста производства вертолетов и росту заказов украинской оборонной промышленности, можно предположить увеличение чистого дохода в 2012 на 18 процентов до 893 млн. долларов, 90 процентов из которых уже поддержаны заказами. Чистая прибыль, вероятно, увеличится на 25 процентов до 299 млн. долларов.

— Мотор Сич приступила к собственному производству вертолётов в Украине. Этот проект может принести дополнительно 20 млн. долларов чистой прибыли в 2012 году, при условии государственной поддержки.

2. Центрэнерго (CEEN). Центрэнерго является одним из крупнейших энергогенерирующих предприятий в Украине. Компании принадлежат три ТЭС, расположенные в промышленно развитых Киевской (Трипольская), Харьковской (Змиевская) и Донецкой (Углегорская) областях. На текущий момент 78,3 процента акций находятся в государственной собственности, остальные торгуются на фондовом рынке. Общая стоимость компании на сегодня составляет 4,12 млрд. грн.

Основным драйвером для роста акций компании в 2012 году, безусловно, является ожидаемая приватизация. По плану-графику Фонда госимущества, 53.3 процента государственных акций Центрэнерго будут выставлены на приватизацию в июне 2012 г., хотя нельзя исключать, что сроки могут затянуться и фактическая продажа может произойти во 2 полугодии 2012г. Пока трудно определить очевидных фаворитов на покупку контрольного пакета Центрэнерго, однако из потенциальных претендентов могут быть отечественные энергокомпании, имеющие доступ к дешевому природному газу, что, принимая во внимание 3ГВТ газовых мощностей Центрэнерго, или 40 процентов всех мощностей, может позитивно отразиться на деятельности компании. К тому же, Центрэнерго может оказаться интересна европейским энергокомпаниям: чешской CEZ Group, польской PGE и немецкой E.ON. Независимо от того, кому достанется предприятие, приватизация, без сомнений, позитивно отразится на цене акций компании.

3. Крюковский ВСЗ (KVBZ). Предприятие находится в г. Кременчуг Полтавской области и является лидером по производству вагонов в Украине и одним из крупнейших предприятий данной отрасли в СНГ. У компании несколько основных акционеров. 38,4 процента акций компании принадлежат её менеджменту, 25 процентов принадлежит эстонской консалтинговой компании Skinest Finants, ещё 24,9 процента акций принадлежит компании «ТЕКО-Днепрометиз», которая специализируется на торговле металлом. Остальные акции находятся в свободной торговле на фондовом рынке. Текущая рыночная стоимость компании — 2,41 млрд. грн.

Акции Крюковского ВСЗ являются неплохой идеей для инвестирования на фондовом рынке Украины в 2012 году по ряду причин:

— Крюковский ВСЗ — лидер вагоностроения. Завод в 2011 увеличил производство на 18 процентов до 10750 грузовых вагонов, превысив первоначальный план в 9000 ед. Маржа чистой прибыли за 1 полугодие 2011 составила 15 процентов, наиболее высокий показатель с 2005. К концу года маржа чистой прибыли будет составлять 10 процентов, превысив значение 2010 г. на 4 процента. При этом маржа компании будет гораздо выше, чем у Стахановского ВСЗ (SVGZ) и Азовзагальмаша (AZGM), чьи параметры ожидаются на уровне 5 процентов и 7 процентов соответственно.

— рентабельность пассажирских вагонов растет. Крюковский ВСЗ — единственный в СНГ производитель и грузовых, и пассажирских вагонов. В 2011 завод выпустил 28 пассажирских вагонов, в т.ч. 12 для нового рынка в Казахстане. Контракт с этой страной продлен на 2012. К тому же, Укрзализныця заказала Крюковскому ВСЗ скоростной поезд. Заказ может быть расширен до 10 поездов, которые в сумме принесут компании 250 долларов млн., т.е. треть годового дохода. Производство пассажирских вагонов повышает рентабельность компании и диверсифицирует географию продаж.

Потенциальным риском для данной инвестиции служит то, что на украинские вагоны в РФ действует временный запрет. Российские власти в феврале наложили запрет на использование 50 тысяч грузовых вагонов украинского производства и приостановили действие сертификатов Крюковского Сталелитейного Завода и Азовстали, которые выпускают вагонное литье. Запрет, вероятно, приведёт к падению производства КВСЗ в феврале на 70 процентов до 300 грузовых вагонов. Из-за недостатка вагонного литья в 1 квартале маржа чистой прибыли Крюковского ВСЗ может уменьшиться на 3-5 процента. Но, т.к в Украине выпускается 45 процентов производимых в СНГ вагонов и 60 процентов вагонного литья, можно предположить, что к марту запрет будет устранён и в годовом исчислении завод останется одним из самых прибыльных изготовителей вагонов.

4. Ясиновский КХЗ (YASK). Это предприятие находится в г. Макеевка Донецкой области и является одним из крупнейших предприятий Украины по производству кокса. Мажоритарным акционером предприятия является материнская группа «Донецксталь», которой принадлежит 90,6 процентов акций, остальные акции находятся в свободном обращении на фондовом рынке. На сегодня компания оценивается в 427 млн. грн.

Какие существуют основные причины покупки акций ЯКХЗ в 2012 году?

— ожидается неплохая финансовая отчетность за 2011. По итогам года, завод увеличил производство кокса на 9,1 процента до 1,697 миллиона тонн, уступив по темпам роста производства из больших игроков лишь Авдеевскому КХЗ. Чистый доход вероятно может увеличиться на 19,4 процента до 529 млн. долларов, чистая прибыль на 53,5 процента до 13 млн. долларов.

— благодаря запуску новой коксовой батареи выпуск, несомненно, увеличиться. В 2011 загрузка производственных мощностей компании составляла более 90%. Для их увеличения была построена коксовая батарея №4 мощностью 490 тысяч тонн кокса. Новая батарея увеличила производственную мощь компании на 28 процентов до 2,3 миллиона тонн.

— принимая во внимание, что завод не имеет проблем с поставками высококачественного сырья, он имеет все возможности очень быстро увеличить производство для выхода на новые рынки сбыта. Предприятие имеет высокие шансы найти потребителей своей продукции в Иране и Восточной Европе.

5. Астарта (AST PW). Компания «Астарта» является вертикально-интрегрированной структурой с полностью замкнутым циклом производства. Это признанный лидер пищевой промышленности Украины, который объединяет региональные подразделения, расположенные в Полтавской, Винницкой, Хмельницкой, Тернопольской, Харьковской и Житомирской областях. Компания занимается производством сахара, выращиванием и реализацией зерновых и масличных культур, а также производство мяса и молока. Мажоритарным акционером компании являются Генеральный директор Виктор Иванчик (37 процентов акций) и Председатель правления Валерий Коротков (26 процентов акций). Остальные акции находятся в свободном обращении и торгуются на Варшавской фондовой бирже.

Какие факторы будут определять рост акций Астарты в 2012 году?

— Вертикальная интеграция и увеличение эффективности помогут сохранить высокую рентабельность. В последние несколько лет Астарта сосредоточилась на сокращении затрат и повышении эффективности сахарных заводов.

— Удешевление сахарного песка в 2012 будет компенсироваться производством зерновых и молока. После рекордно высоких результатов в зерновом и молочном сегментах, Астарта продолжит наращивать выпуск зерна и молока в текущем году, благодаря росту урожайности и надоев. Цены на эти продукты в 2012 вероятно будут расти в связи с понижением урожая озимых и дефицитом молока.

До сих пор Астарта остается единственным в Украине производителем высококачественного очищенного сахарного песка, удовлетворяющего высокие требования изготовителей напитков, в т.ч. Кока-Колы. Более того, до 90 процентов сах. свеклы, обрабатываемой на своих заводах, компания выращивает на собственных полях. Эти факторы позволят компании сохранять рентабельность на высоком уровне, даже в период низких расценок на сахар.

Основной риск — перепроизводство сахарного песка. Астарта может в долгосрочной перспективе пострадать из-за низких расценок на сахар, если украинские объемы производства этого продукта вновь превысят 2 миллиона тонн. Выпуск сахарного песка и отведенные под сахарную свеклу площади в Украине в 2012-2013 сократятся на как минимум на 25 процентов в сравнении с 2011. Так или иначе, даже с учетом этого прогноза, распродажа запасов может занять 2 года, т.к. возможностей для экспорта достаточного объема украинского сахарного песка не предвидится.

6. МХП (MHPC LI). Компания «Мироновский Хлебопродукт» является лидером в Украине и Европе по производству курятины и продуктов мясопереработки. Мажоритарным акционером компании является WTI Trading, которой принадлежит 67,4 процента акций. 2 процента акций компании находятся в собственности у менеджмента. Остальные 30,6 процентов акций находятся в свободном обращении и торгуются на Лондонской фондовой бирже. Рыночная стоимость компании на сегодня согласно данным LSE составляет 2,13 млрд. долларов.

Основной фактор роста в долгосрочной перспективе — новый птицекомплекс. Принимая во внимание, что существующие птицефабрики работают с полной загрузкой (порядка 360 тысяч тонн в год), МХП строит крупнейший в Европе птицекомплекс, который позволит компании увеличить выпуск бройлеров более чем в два раза (до 780 тысяч тонн). Запуск I-го этапа комплекса (220 тысяч тонн) назначен на 2013. Расположенный в г. Ладыжин Винницкой области, комплекс будет иметь вертикально интегрированную структуру, со своими птицефермой, заводами по выпуску подсолнечного масла, комбикорма и протеинов, элеватором и земельным банком для выращивания кукурузы и подсолнечника.

В краткосрочной перспективе ставка на землю. Т.к. мощности по курятине загружены целиком, МХП утвердил план ускоренного расширения земель в ближайшем будущем. В итоге 2011, арендуемые фирмой земли составляли 280 тысяч га. До окончания 2013 этот показатель должен возрасти до 400 тысяч га. Расширение позволит увеличивать выручку и прибыль до того как будет введен в эксплуатацию I этап винницкого комбината.

Отметим и потенциальные риски инвестиций в акции данной компании:

— в краткосрочной перспективе главным риском является возможная резкая девальвации гривны, которая может уменьшить чистую прибыль МХП, т.к. задолженности компании в размере 900 млн. долларов деноминированы по большей части в иностранной валюте.

— если Законом о земле лимит на арендуемую одним юридическим лицом землю будет утвержден в размере 100 тысяч га, выполнить план по расширению МХП, вероятнее всего, не удастся.

— сейчас действует временный запрет на экспорт курятины. Компания все еще ожидает разрешения на вывоз курятины на большой европ. рынок — это одна из ключевых задач после запуска винницкого комплекса.

7. Северный ГОК (SGOK). Это предприятие находится в Кривом Роге и является лидером среди горнодобывающих предприятий Украины и Европы с полностью замкнутым циклом для подготовки сырья для металлургии (железорудного концентрата и окатышей). Мажоритарным акционером предприятия является крупнейший металлургический холдинг «Метинвест» (99,5 процентов акций), который, безусловно, серьёзно заинтересован в процветании своего дочернего предприятия и готов инвестировать значительные средства в его развитие. Текущая рыночная стоимость компании составляет 26,2 млрд. грн. Предприятие является одним из самых дорогих в Украине.

Отметим основные преимущества покупки акций СевГОКа на 2012 год:

— ожидается сильная финансовая отчетность за 2011. По итогам года, комбинат нарастил выпуск железорудного концентрата на 1,3 процента до 14,4 миллиона тонн, в то время как выпуск окатышей вырос на 4,2 процента до 10,3 миллиона тонн. Чистый доход может возрасти на 44,8 процента до 1822 млн. долларов благодаря росту расценок на руду, чистая прибыль на 135 процентов до 783 млн. долларов.

— по итогам 2011 могут быть выплачены щедрые дивиденды. Комбинат исторически показывал высокую прибыль и выплачивал щедрые дивиденды. В 2004-2010, Сев. ГОК выплачивал практически всю полученную чистую прибыль в виде дивидендов. В 2010 г. комбинат выплатил практически всю чистую прибыль за год, и изрядную порцию нераспределенной прибыли. Можно ожидать, что в 2011 г. будет выплачена вся прибыль, что составляет 2,8 грн. на акцию или около 25 процентов дивидендной прибыльности.

— стабильный прогноз на 2012. Можно ожидать последующий рост производства, чистого дохода и чистой прибыли компании. Рост производства может произойти благодаря запуску новой обогатительной секции. Средняя стоимость на руду вероятнее всего слегка понизится, без значительного влияния на доходность компании.

Отметим, что, несмотря на традиционно присутствующие риски при инвестициях в экономику Украины, для рисковых инвестиций открывается уникальный шанс покупки акций на «потенциальном дне рынка» с потенциальной доходностью гораздо больше, чем у ведущих биржевых площадок планеты.