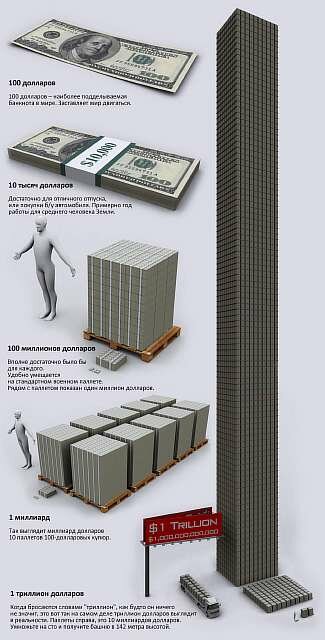

Краткое введение: возьмите что-нибудь ценное, сделайте фьючерсную ставку на стоимость этого чего-то, добавьте договор на эту ставку, и получите дериватив.

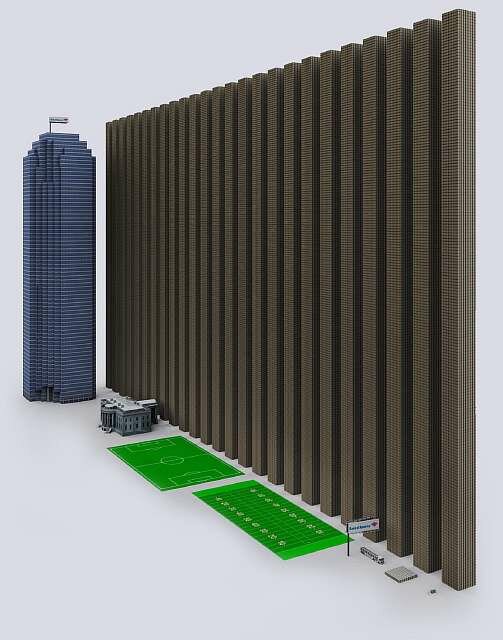

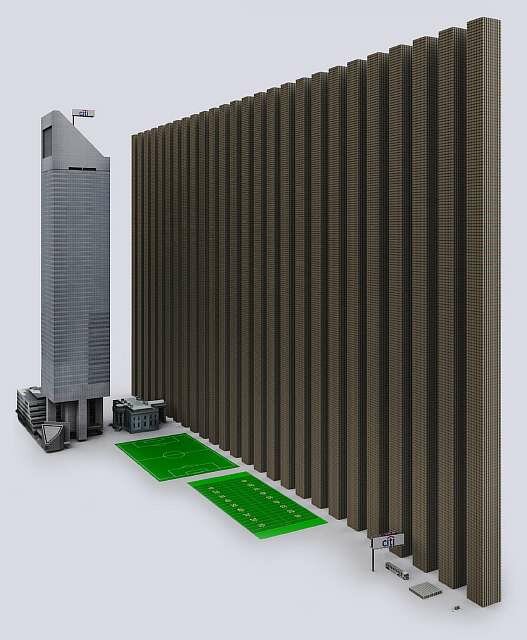

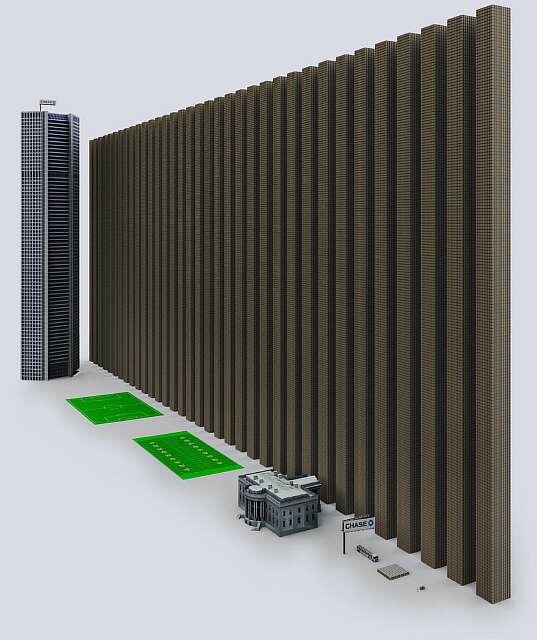

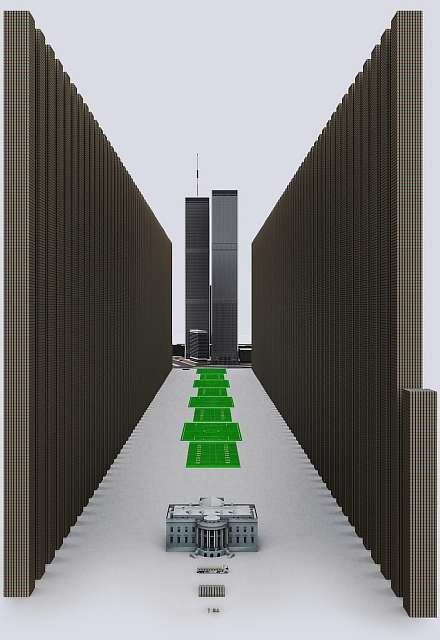

Эта визуализация наглядно показывает общее покрытие деривативов. Сравнима с общей страховкой страховыми компаниями всех автомобилей.

Длинное введение: деривативы являются легальной ставкой (контрактом), стоимость которых происходит из стоимости другого актива, например, текущей или будущей стоимости нефти, государственных облигаций и прочих активов.

За счёт деривативов вы приобретаете возможность (которая, тем не менее, не является обязательством) через шесть месяцев купить нефть по сегодняшней цене (или по цене любой другой даты) в надежде, что в будущем нефть будет стоить больше. Деривативы также можно использовать как страховку, сделав ставку на то, что определённый займ потерпит или не потерпит дефолт до определённой даты. Так что это одна большая система ставок вроде казино, только вместо того, чтобы делать ставки на комбинацию карт или чисел в рулетке, вы ставите на будущую стоимость и показатели практически всего, что имеет ценность. Система никак не регулируется, и вы можете купить дериватив даже на существующий дериватив.

Большинство крупных банков пытаются воспрепятствовать мелким инвесторам получение доступа на деривативные рынки под предлогом того, что на них существуют слишком большие риски. Деривативный рынок надул пузырь галактических масштабов, как в своё время пузырь на рынке жилья или на фондовом рынке (который надувается в данный момент). Поскольку нет фактически ни одного экономиста в мире, который точно знает, как работает система и как обращаются деривативные деньги, так как деривативы торгуются компьютерами за микросекунды, мы в действительности не знаем, что спровоцирует крах, или когда он случится, однако учитывая глобальный финансовый кризис, эта система обернётся катастрофой для всей мировой финансовой системы, так как 9 крупнейших банков, показанных ниже, в целом держат обязательств на 228.72 триллиона долларов, что приблизительно в три раза больше всей мировой экономики. Ни у одного правительства мира нет денег на такой спасательный пакет.

Bank of New York Mellon

BNY имеет деривативных обязательств на $1.375 триллиона долларов. Считается «TBTF-банком» (слишком большим чтобы рухнуть; прим. mixednews.ru). В настоящее время является ответчиком по обвинениям в мошенничестве и нарушении договорных обязательств пенсионным фондам Нью-Йорка и Лос-Анджелеса, когда BNY Mellon предположительно предъявил излишние требования на многие миллионы долларов, и скрывал это.

State Street Financial

State Street Financial имеет деривативных обязательств на $1.390 триллиона долларов. Считается TBTF-банком. Со стороны пенсионных фондов CalPERS и CalSTRS банку было предъявлено множество обвинений относительно масштабных мошенничеств (как и BNY выше).

Morgan Stanley

Путин выдвинул новое условия для завершения войны

Вьетнамский синдром Путина: почему Россия не может ни победить, ни отступить

Через 2 недели доступ закроют: с 16 февраля для украинцев начнут действовать "мобильные" изменения

Пенсии пересчитают автоматически: кому после 65 лет повысят выплаты

Деривативных обязательств на $1.722 триллиона долларов. TBTF-банк. Недавно банку был предъявлен иск о излишне высоких платежах персоналу в то время, как он принимал финансовые спасательные пакеты от правительства.

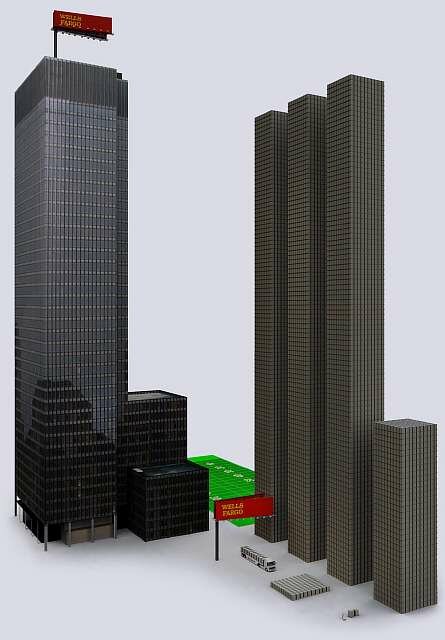

Wells Fargo

Wells Fargo имеет деривативных обязательств на $3.332 триллиона долларов. TBTF-банк. В марте 2009-го Wachovia (находящаяся во владении Wells Fargo) заплатила $110-миллионный штраф за разрешение транзакций, связанных с перевалкой наркоконтрабанды и $50 миллионов долларов штрафа за то, что компания не отследила наличность, использовавшуюся для отгрузки 22 тонн кокаина. Ранее Wachovia получила от правительства $159-миллионный спасательный пакет.

В 2008-2010 году банк Wells Fargo не платил никаких налогов и имел отрицательную ставку налогообложения, хотя за этот период заработал $49 миллиардов.

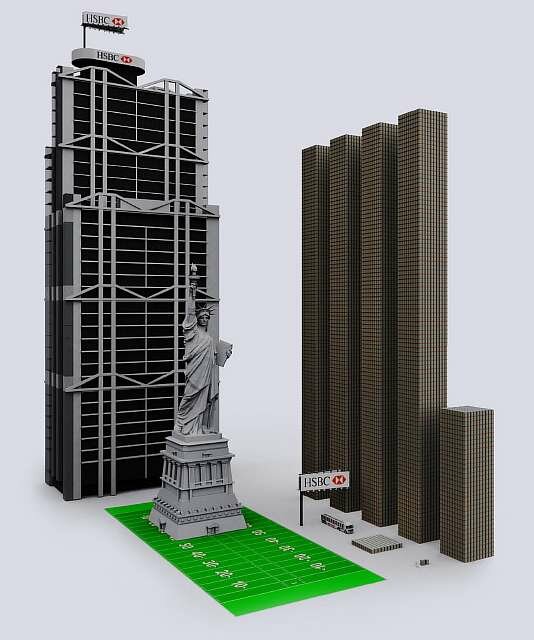

HSBC

Имеет деривативных обязательств на $4.321 триллиона долларов. HSBC находится в Гонконге и изначальное его название Hongkong and Shanghai Banking Corporation Limited.

HSBC плотно сотрудничает с JP Morgan Chase. Обе корпорации имеют повышенный интерес к золоту и другим драгоценным металлам. Обе часто оказываются вовлечены в финансовые скандалы.

Кроме множества исков, HSBC также находится под следствием по делу об отмывании миллиардов долларов.

Goldman Sachs

Goldman Sachs – деривативных обязательств на $44.192 триллиона долларов.

Банк Goldman Sachs имеет преимущество перед другими банками из-за его плотных связей в американском правительстве. Множество бывших работников банка занимают высокопоставленные должности в правительстве США.

Бывший председатель Goldman Sachs Хэнк Полсон при Буше стал министром финансов и во время финансового кризиса 2008 года стал автором законопроекта TARP (программа спасения проблемных активов; прим. mixednews.ru), требовавшей $700-миллиардный спасательный пакет.

Банк является крупнейшим игроком на рынке продовольственного сырья, заработав на спекуляциях на этом рынке в 2009 году $955 миллионов, часть денег, из которых, является и вашими.

Bank of America

Имеет деривативных обязательств на $50.135 триллиона долларов.

Банк BofA заплатил $22 миллиона за урегулирование обвинений в неправильном изъятии ипотечной собственности находящихся на службе военных.

Банк нанял две фирмы по оказанию услуг в кибератаках для нападения на сайт WikiLeaks. Однако группа хакеров под названием Anonymous сами взломали эти компьютерные фирмы.

Bank of America получил $1.344 триллиона спасательных денег от ФРС.

Citibank

Citibank имеет деривативных обязательств на $50.135 триллиона долларов.

Клиентов Citibank арестовывали за попытку закрыть свои счета, а в Индонезии, в специальной «комнате для вопросов», допрос одного человека привёл к смерти. В 2011-м банк заплатил $285 миллионов штрафа за продажу клиентам облигаций с обеспечением недвижимостью и одновременной ставкой на то, что она потеряет свою стоимость.

Банк Citibank получил $2.513 триллиона спасательных денег от ФРС.

JP Morgan Chase

JP Morgan Chase имеет деривативных обязательств на $70.151 триллиона долларов. Это фактически размер всей глобальной экономики.

JP Morgan Chase по слухам владеет 50-80 процентами медного рынка, и манипулирует им путём масштабных покупок. Также банк виновен в манипуляции на рынке серебра. Является крупнейшим владельцем ответственного за разлив нефти в Мексиканском заливе British Petroleum.

Получил от правительства $391 миллиард спасательных денег.

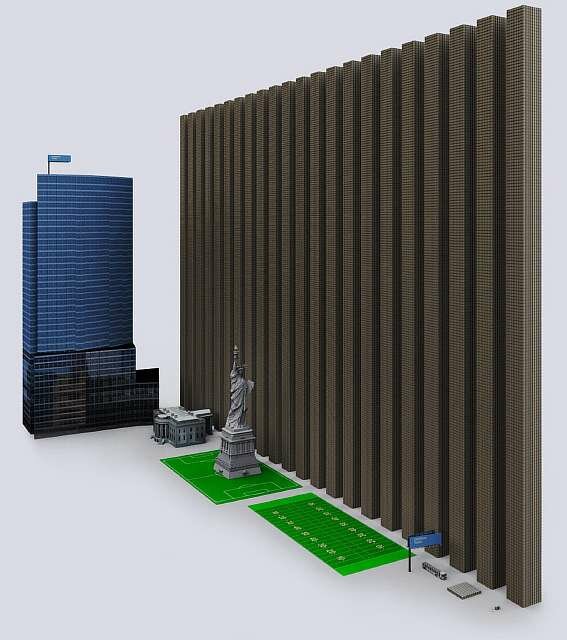

Общие деривативные обязательства 9 крупнейших банков – 228.72 триллиона долларов

Обратите внимание на маленького человечка, стоящего перед белым домом.

В мире нет правительства, обладающего такой массой денег. Этот нерегулируемый рынок представляет огромный финансовый риск. Усугубляет ситуацию коррумпированность и аморальность банков.

Источник данных по деривативам: ZeroHedge