Нобелевский лауреат Дж.Стиглиц в недавней статье развеял ряд опасений по поводу экономических последствий для стран Запада от конфискации замороженных суверенных активов России. В своей статье я сосредоточусь на трех основных экономических доводах, звучащих от тех, кто опасается решительных шагов (юридические вопросы конфискации оставлю соответствующим специалистам).

Относительно угрозы доллару и евро из-за возможного выхода из активов в них

Вопрос о спросе на доллар или евро – это вопрос о спросе на безопасный актив. Для РФ «безопасный» сейчас звучит как тот, что не заморозят или не конфискуют. Но для других это маргинальный аспект. Главный – тот, что не «сгорит», и тот, курсом которого власть не манипулирует по своему усмотрению (как с юанем). Доллар и евро являются такими активами. Есть услуга, которую они предоставляют. Услуга пользуется спросом. США и ЕС решили ограничить ее предоставление в связи с развязанной Россией войной. Есть те, кто считает, что из солидарности с РФ другие страны теперь откажутся от услуг, предоставляемых им долларом и евро. Могут ли они отказаться от того, что теперь увидели риск, что им самим могут отказать в такой услуге? Но такой риск был всегда, о нем думали всегда, случай его применения к России ничего не изменил.

Дальнейшее сокращение вложений в инструменты, номинированные в долларах или евро, возможно в очень ограниченных масштабах из-за нехватки в мире надежных и ликвидных финансовых инструментов, которые могут относиться к международным резервам, и невысокой емкости рынка золота. Кстати, отмечу – падение стоимости долгосрочных казначейских облигаций США, которыми владеет Китай, в 2021-2023гг. в основном связано с переоценкой активов, а не с чистыми продажами (ставка ФРС выросла, доходность гособлигаций вместе с ней тоже, соответственно, стоимость гособлигаций упала). Более того, китайские вложения не ограничиваются казначейскими облигациями США. Китай переводит часть своего портфеля из казначейских облигаций в агентские облигации США (облигации, выпущенные или гарантированные федеральными агентствами или компаниями, спонсируемыми правительством США).

Относительно возможного вытеснения доллара или евро юанем

Доля юаня в международных резервах – 3%. Доля доллара – 60%, евро – 20%. На доллар приходится 80% международных финансовых и 40% торговых расчетов. Значимость доллара и евро усиливается их ликвидностью, открытостью США и ЕС для торговли и инвестиций. Финансовая система Китая, напротив, менее развита, ее валюта не полностью свободно конвертируема, есть жесткий контроль над курсом юаня и движением капитала со стороны властей.

Один из важных факторов, определяющих, станет ли юань в один ряд с долларом и евро - сможет ли он добиться массированного использования в транзакциях, не связанных с Китаем и китайскими компаниями. Резервная и торговая валюта - это не та валюта, которая просто используется за пределами страны-эмитента, это та, которая используется для операций между другими странами (которые не являются эмитентами этой валюты). Юань не будет по-настоящему интернационализирован, пока не будет использоваться, например, Аргентиной для торговли с Японией. Этого нет, за редким исключением.

Даже если Саудовская Аравия начнет принимать юани за всю нефть, которую она продает Китаю, на нефтяные контракты, номинированные в юанях, придется 7% их мирового объема. Если бы Китай и Саудовская Аравия осуществляли расчеты по всей своей двусторонней торговле в юанях, то доля юаня в расчетах мировой торговли увеличилась бы на 0,2 процентных пункта.

Относительно единой валюты БРИКС, как возможной альтернативы доллару

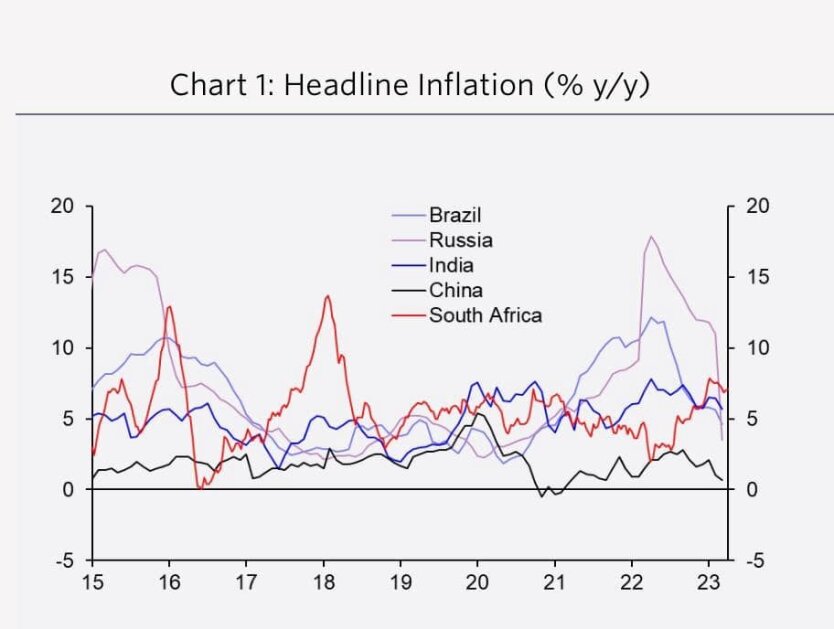

Условия, при которых группа стран может сознательно сделать выбор в пользу единой валюты и какие необходимые требования должны совпадать для успешного создания единого валютного пространства, описаны лауреатом Нобелевской премии Р.Манделлом (т.н. «теория оптимальных валютных зон»). Одно из условий - подверженность похожим шокам. Т.е., условно говоря, если в одной стране наблюдается рецессия, то желательно, чтобы рецессия была и в других, поскольку монетарная политика одинакова для всех стран-участниц. График (ниже) показывает, что остальные страны БРИКС подвержены гораздо большим колебаниям инфляции, чем Китай, который и есть лидером этого квази-объединения.

Один из овощей стал деликатесом: цены в супермаркетах взлетели до 200 гривен за кило

США захватили еще одно судно российского "теневого флота": Пентагон сделал жесткое заявление

Названа сумма пенсии при зарплате в 15 тысяч гривен: расчеты для разного возраста

Через 2 недели доступ закроют: с 16 февраля для украинцев начнут действовать "мобильные" изменения

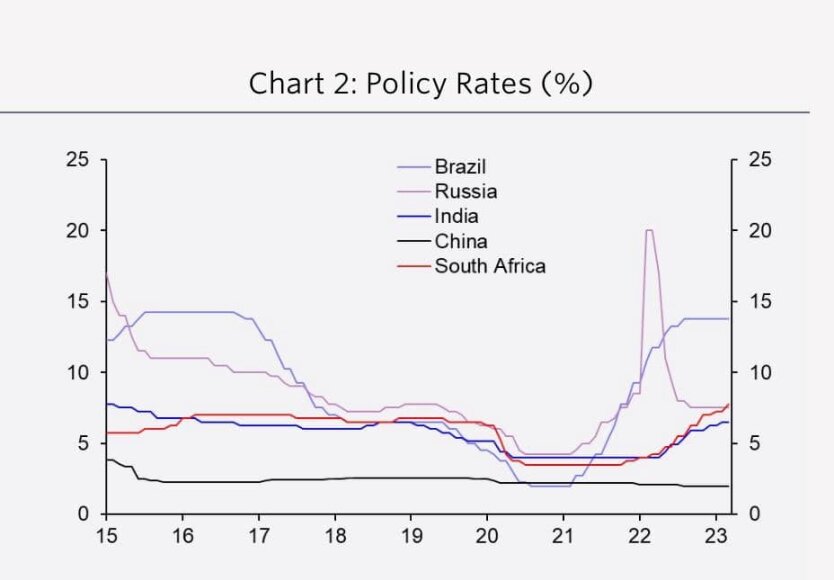

Следующий график (ниже) - беглый взгляд на процентные ставки показывает, что монетарные политики в странах БРИКС обычно также сильно отличаются.

Второе условие - если страны подвергаются различным шокам, то при этом мобильность факторов производства должна быть высока. Как адепты единой валюты БРИКС представляют себе миграцию между Россией и Бразилией, расстояние между которыми составляет 15 тыс. км.? Или какими коврижками можно массово завлечь российских работников в Индию? Еще более важно то, что капитал не может даже относительно свободно перемещаться из-за различной степени контроля за движением капитала в России, Индии и Китае.

И в конце концов – что такое БРИКС? Это не международное объединение (экономическое или политическое) – это встреча/совещание глав нескольких государств. Члены БРИКС декларируют стремление создать альтернативу контролируемым Западом международным финансовым и экономическим союзам, но 15 лет после создания БРИКС страны не заключили никакого валютного, торгового, таможенного, оборонного или другого соглашения.

Как видим, наиболее часто упоминаемые проблемы экономического характера, которые якобы будут иметь западная финансовая система вообще, и доллар и евро, в частности, в результате конфискации замороженных суверенных активов РФ многократно и необоснованно преувеличены. Суверенные активы РФ должны быть конфискованы и переданы Украине для компенсации нанесенного ущерба.