Сигналы Мирового рынка

Все взгляды в последний месяц прикованы к ситуации в Греции, но мы не можем позволить себе отвлечься на неё, когда другие угрозы уже маячат на горизонте. Есть намного более неотложные проблемы, чем банкротство в Южной Европе, и мы по уши сидим в риторике «греческой инфекции» 24 часа в сутки и 7 дней в неделю, и в таких условиях трудно думать о чём-то ещё. Идея, что нестабильность в Греции так или иначе ответственна за нестабильность в остальной части ЕС, просто необоснованна. Многие страны ЕС стояли на краю банкротства задолго до начала долгового кризиса Греции. Например, Испания из-за своего дефицита потеряла кредитный уровень ААА по рейтингам «Fitch». Италия, Ирландия и Великобритания недалеко ушли от Испании. У Великобритании в апреле был рекордный дефицит.

Правительства этих стран недавно призвали к урезаниям бюджетов велфера*, выплат по вынужденной безработице и инвалидности, чтобы смягчить собственные растущие долговые проблемы. Кое-кто говорит, что эти шаги немного запоздали, и что Британия может оказаться вынуждена прибегнуть к таким же жёстким мерам, как и Греция, просто чтобы выжить.

*Welfare — финансовая подпитка, предоставляемая безработным (по желанию, а не вынужденно) на покупку предметов первой необходимости. Многие негритянские семьи живут на велфере поколениями. В США часто доходит до примерно 2000 долларов на человека — прим. perevodika.ru

Есть пара проблем с этими новостями из ЕС. Во-первых, правительственные экономисты попытаются распылить внимание общественности, переключив его на кризис в Греции. Разглагольствуя о греческой инфекции, они дают массам ложное впечатление того, что остановив крах Греции, они как-нибудь исправят системный развал в остальном мире. Сейчас экономисты в еврозоне (читай, пропагандисты) кормят греков той же ложью, которой наши экономисты кормили нас, заявляя, что слабая валюта и возможности импорта, объединённые с вящей уверенностью в МФВ и других странах, создадут что-то вроде «экспортной нирваны», и Греция неожиданно восстанет из могилы в качестве индустриальной сверхдержавы:

Это — то же самое двоемыслие, которое глобалисты использовали повсюду — “Слабость это сила”.

Независимо от того, что говорящие головы финансовых аналитиков скажут нам в течение следующих шести месяцев, мы не должны никогда забывать, что коллапс был вызван не одной нацией, а действиями всех правительств в сговоре с международными банками в течение десятилетий.

Во-вторых, в новостях в течение всего года мы будем слышать много информации о кредитном рейтинге компаний от «Fitch» или «Moody’s». Тем не менее, эти кредитные рейтинги будут носить чисто психологический эффект. Если бы они основывались на чём-то конкретном, Испания потеряла бы свой кредитный рейтинг ААА задолго до нынешнего момента, не говоря уже о Британии или США. Факт того, что они наконец начинают понижать кредитный рейтинг определённых стран лишь показывает то, что ситуация стала настолько дрянной, что рейтинговые агентства понимают, что будут выглядеть глупо, если не будут понижать рейтинг. Теперь, когда они начали, смотрите за нарастанием падения рейтингов в этом году, особенно в ЕС, провоцируя скачки фондовых рынков.

Основная новость, однако, в том, что никто не уделяет внимания деятельности в Азии. Посреди всего этого черезатлантического хаоса мы забыли принять во внимание слона в посудной лавке, который только что пересёк Тихий океан.

Китай был занят, и скорость, с которой они перенастроили свою экономику, просто потрясает. В прошлых статьях мы рассказывали о сбрасывании китайцами американских казначейских облигаций в ответ на наш продолжающий расти национальный долг и опасные меры по накачке ликвидности, предпринятые Федеральным резервом. Всё это, как мы считаем, было подготовкой к пересмотру стоимости юаня и изменению традиционных торговых отношений между Китаем и Америкой.

Попытаемся прояснить — некоторые экономисты начали переоценивать недавние покупки Китаем новых ГКО в ответ на европейский долговой кризис. Значение этого таково, полагают они, что Китай вернётся к доллару как активу, в пику падающему евро. Китай увеличил свои резервы всего на 2% в ответ на возможность коллапса евро, что, по моему мнению, трудно расценивать как веру в доллар. Также бОльшая часть покупок в последние месяцы были по краткосрочным казначейским облигациям, со сроком в 26 недель или менее.

Страны покупают наши краткосрочные облигации, потому что считают наши долгосрочные обязательства представляющими серьёзный риск. С нашим уровнем дефицитов, не снившимся никому ещё десять лет назад, мы нуждаемся в долгосрочных инвестициях в наши облигации, если хотим сдержать спад американской экономики. Но этих инвестиций не наблюдается, не будет наблюдаться их и в будущем. Китай сейчас готов отвязать юань от доллара, если вообще не вывести из американской финансовой системы.

"Має розпочати діяти": Трамп закликав Зеленського скоріше домовитися з Росією

"Чи готові українці до вічної війни": Романенко розкритикував маніпулятивні опитування

Переведення годинників змінили: з’явилося уточнення про літній час 2026

Україна відкинула "безглузді" гарантії Трампа: деталі таємних переговорів в Абу-Дабі

Возвращаясь в 2008 год, в некоторых инвестиционных кругах распространялись слухи о выпуске Китаем собственных ГКО под названием «Панда бонды» или «юань бонды».

Как выясняется, юань-бонды больше не слух. Выпущенные с небольшой помпой в конце прошлого года и считавшиеся инвесторами новинкой, китайские трежерис растут совсем не в соответствии с ожиданиями.

Ещё больше интригует выпуск Китаем фьючерсных индексов для иностранных инвесторов, что показывает его желание играть более существенную роль в глобальной деловой активности.

У Китая в валютных запасах были триллионы долларов, что позволило создать торговый дефицит, что позволяет их базирующейся на экспорте экономике процветать. Зачем им выпускать облигации в собственной валюте, увеличивая тем самым стоимость юаня и подрывая своё торговое преимущество? Чтобы переориентировать своё миллиардное общество на импорт и преобразовать в центр потребления, сделав юань резервной валютой, которая составит конкуренцию евро и доллару.

Эти облигации предназначаются для усиления юаня, позиционировав его как резервную валюту, и это, в конечном итоге, позволит Китаю полностью отказаться от американских трежерис. Также возможно, что переоценка юаня сделает его достойным включения в валютную корзину СПЗ МВФ, цель, которую Китай открыто декларирует.

Китай усиливает связи с индийскими и африканскими рынками и сформировал торговый блок ASEAN*.

*Ассоциация государств Юго-Восточной Азии — прим. perevodika.ru.

ASEAN сейчас пытается объединиться с Евросоюзом в попытке противостоять глобальному финансовому кризису.

Каждый шаг, предпринятый Китаем за последние два года, показывает, что они не только готовятся порвать с США, но что, если бы они захотели, то могли бы сделать это уже сейчас. В сухом остатке имеем: Китай желает для юаня статуса резервной валюты и хочет заменить доллар в качестве основной мировой резервной валюты. Когда Китай отвяжет юань от доллара, они начнут распродавать американские трежерис, независимо от того, сколько их у Китая будет в наличии, таким образом усилив юань и позволив доллару упасть. Это станет катастрофой для американской экономики, и это, очевидно, может случиться до конца этого года.

Не так далеко от берегов Китая, Япония вышла на страшную финишную прямую, всё ещё цепляясь за традиционные экспортные отношения с США. Но Америка больше не потребляет японские товары в той степени, в какой это некогда происходило. Это привело к дефляционной спирали на японских рынках, а также в заработной плате и рыночной стоимости товаров. Ожидайте услышать об этом гораздо больше до конца 2010 года.

У японского правительства было много возможностей перестать быть такими уверенными в США и перестать покупать американские трежерис. Они также намекнули о возможности полного присоединения к китайскому торговому блоку ASEAN как о способе компенсировать ущерб, который Япония может понести от краха американских рынков. Дефляционный коллапс в Японии находится на чрезвычайно опасном уровне, и усиливается с каждым месяцем. У Японии вскоре может просто не остаться другого выхода, кроме как присоединиться к блоку ASEAN и прекратить свои отношения с США. Снова повторюсь, это станет катастрофой для американских рынков и нашей валюты.

Бразилия, член БРИК наряду с Китаем, также столкнулась с серьёзными потрясениями на своих рынках облигаций.

Бразильская валюта также выходит из моды, как и евро, и проблемы с её госдолгом становятся неуправляемыми. Это, в свою очередь, может привести к усилению давления со стороны стран-членов БРИК в деле установления новой резервной валюты помимо доллара и евро.

Эти сигналы по всему миру похожи на лёгкие порывы ветра перед мощным ударом стихии. Если вы умеете читать воду, то знаете когда придёт время заканчивать пляжную вечеринку и искать надёжную крышу.

Сигналы на американских рынках

Хотя бесконечные стимулирующие меры от Федерального резерва, а также искажение статистических данных от разных государственных агентств, таких, как например Министерство труда, привели к тому, что обычный американец верит, что происходит восстановление экономики, факты же таковы, что мы находимся в ситуации гораздо более худшей, чем мы были в 2007 году при начале краха. Самые последние признаки указывают, что мы можем вернуться к гиперизменчивости, как на Доу в 2008 году, но на сей раз американский доллар будет следовать за скачками рынка, вместо того чтобы наоборот страховаться от этого, как это происходило раньше.

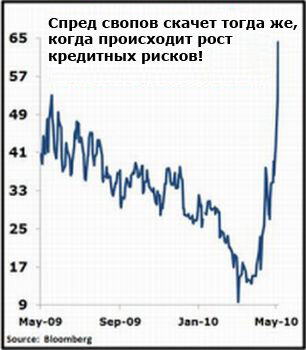

Ключевые наблюдения кредитной нестабильности снова отслеживаются также, как и тогда, когда Доу неконтролируемо упал в 2008 году. Как можно наблюдать на диаграмме ниже, двухлетние свопы находились в пределах 60 пунктов, прямо перед тем, как Доу начал стремительно падать:

В этом году спреды двухлетних свопов взлетели с 9.6 пунктов в марте до 64 пунктов в мае! Это семикратное увеличение в пределах двух месяцев, в отличие от коллапса 2008 года, когда рост спреда был гораздо медленнее:

Спред кредитных свопов растёт, когда банки назначают более высокие проценты. Банки назначают высокие проценты тогда, когда не доверяют кредитоспособности других банков. Продажи корпоративных облигаций упали до самого низкого уровня за десятилетие.

Диаграмма спреда свопов является звоночком того, что банки готовятся к серьёзным встряскам рынков. Похоже, что встряска может произойти из-за взрыва в спреде свопов в такой короткий период времени.

Предупреждающие сигналы на спредах свопов основываются на поведении американских рынков в мае, которые понесли самые большие потери с 1940 года.

Зарплата в частном секторе сократилась до исторических минимумов, с одновременным повышением выплат по безработице до исторических максимумов. Это верный признак экономики, которая готова потерпеть крах эпических масштабов.

Массовые временные увольнения в апреле также показывают довольно ироническую проблему. С тех пор, как начали действовать спасательные меры, главы ведомств подыгрывали утверждениям о «преимуществах» инфляции, заявляя, что Америка скоро вернётся к сильной промышленности, и что грядёт бум рабочих вакансий на рынке труда. Однако, недавние меры относительно временных массовых увольнений показывают, что продолжение сокращений рабочих мест проводилось промышленными предприятиями, которые избавлялись от рабочих тогда, когда экономика, по разговорам, была на середине восстановления!

Это означает, что нет никакого роста рабочих мест в промышленном секторе, и планы и обещания кучки проинфляционно настроенных людей немногого стоят в реальном мире.

Проблема безработицы также будет усиливаться в следующем месяце, в основном из-за того, что 2 июня истечёт срок выплат пособий. Сенат даже не собирается начинать обсуждение о продлении действия пособий до 7-го июня, когда у него будет выходной по случаю Дня Памяти. Факт того, что они отказались рассматривать вопрос до того, как истекут сроки, может быть показателем того, что они вообще не собираются их продлевать. Миллионы людей всё ещё остающиеся не трудоустроенными и получающие пособия могут потерять эти пособия в один момент.

Сигналы местные, и на уровне штата

На уровне штата и местном уровне отдельной историей являются муниципальные облигации. Поступления в местный бюджет полностью иссякли. По всей Америке рекордными темпами на уровне штатов и городов значительно растут дефициты бюджетов. Калифорния является самой известной из всех, поскольку уже стояла на краю дефолта, но мы мало слышали о частных владениях и округах в пределах Калифорнии, которые уже говорят об обращении к главе 9 Американского кодекса о банкротстве (в главе 9 «реструктуризация муниципальной задолженности» прописаны процедуры, предусматривающие способ реорганизации государственными органами их задолженности – прим. perevodika.ru).

Калифорния не единственный штат с городами, чей бюджет пуст. Народная лига городов сообщает, что американские муниципалитеты также показывают плохие результаты, имея задолженности, доходящие до 80 миллиардов долларов.

Согласно «Economic Policy Journal», 32 штата сейчас являются техническими банкротами и занимают у Федерального казначейства ровно столько, чтобы выплачивать пособия по безработице.

Так что в муниципальном финансировании мы, похоже, наблюдаем эффект снежного кома, начинающийся потихоньку в городах и округах, когда они один за другим рассматривают варианты банкротства вплоть до достижения крещендо в дефолтах по долгам, результатом чего будет являться полный развал в правительствах на уровне штата и полная их зависимость от Казначейства и Федерального резерва, которые будут помогать правительствам хоть как-то функционировать. Вот вам ещё одно нагноение, которое в итоге может привести к гиперинфляции.

Мы привыкли думать о корпорациях, как о чём-то международном, а не местном, но корпорации сетевого типа теперь доминируют и в местных экономиках, и важно рассматривать их именно в местном значении. Не только муниципальные облигации идут сейчас под откос. Как мы упоминали выше, рынки корпоративных облигаций сейчас тоже застыли. Это может привести к целому вороху финансовых проблем для корпораций, не говоря уже о ещё большем спаде и увеличении безработицы.

«Wal-Mart» является хорошим примером крупной сетевой корпорации, пустившей корни в финансовые основы большинства населённых пунктов (в беде и в радости), а также пример сети, которая сейчас находится в опасности.

Когда уровни продаж таких монстров розницы, как «Wal-Mart» начинают снижаться, то это значит, что у нас серьёзные проблемы.

Есть всего два решения для того долгового оползня, в середине которого мы с вами сейчас находимся. Штаты и города должны будут прибегнуть к радикальным урезаниям расходов и приостановить все новые программы, пока кризис не пройдёт. Весьма сомнительно, что наши правительственные чиновники внезапно в фискальном плане станут соблюдать консервативный подход, что весьма запоздало в сложившейся критической ситуации. Другой вариант состоит в том, чтобы поднять налоги на невиданный прежде уровень, одновременно запустив печатный станок на всю катушку в попытке расплатиться с долгами (что является самым вероятным сценарием). Печатание денег, однако, не сильно поможет разрешить наши грозящие банкротством проблемы. Это не избавит от долга, а просто перераспределит его. Вливая финансы в экономики штатов и корпоративные банки, мы просто передвигаем задолженность с местного уровня и уровня штата на федеральный уровень, не говоря уже о том, что это само по себе будет обесценивать доллар. Повышение налогов также ударит по американскому потребителю (движущей силе для нашей, на 70% ориентирующейся на внутреннего потребителя, экономики) ещё больше сократив и без того маленький шанс заново отстроить экономику.

Эти и другие факторы, выплывшие на поверхность в течение последних шести месяцев, не показывают, что финансовая система отдышалась и поднимается из глубин, а скорее изображают её как сорвиголову на тарзанке; в конечном итоге, амплитуда сокращений прекратится, и аттракцион подойдёт к концу…

“Neithercorp Press”

Перевод «Переводика»