Можно долго и упорно спорить по поводу того насколько был плох или хорош банковский бизнес до 2014 года. С моей точки зрения, он выполнял свою главную функцию – кредитования экономики Украины и помогал в ее развитии. Можно также долго и упорно спорить о национализации крупнейшего банка страны в конце 2016 года, о законности и причинах этого действия. Но все-таки что сделано - то сделано. Оставим это в прошлом.

Прошло уже более 3-х лет, с момента национализации главного банка страны, и у меня возникла потребность понять, как живет главный банк страны сейчас? Как он смог получить 32 млрд прибыли в 2019 году после 12 млрд прибыли в 2018? И что вообще из себя представляет крупнейший банк страны?

Я потратил довольно много времени на изучение 3-х консолидированных отчетов за 2013 год, чтобы понять, что из себя банк представлял до кризиса, а также последние 2 консолидированных отчета за 2018 и 2019 года, чтобы понять, что из себя представляет банк сегодня и его динамику развития.

Главный вывод, который можно сделать исходя из проведенного мной исследования:

ПриватБанк в настоящее время является самой большой Лобмардно-ОВДП институцией в Украине. И «Приват» хорошо отражает текущее состояние банковской системы Украины.

Чтобы не быть голословным в своем «резком» высказывании, я попробую раскрыть его суть на примере анализа показателей работы банка, которые я подготовил для Вашего внимания.

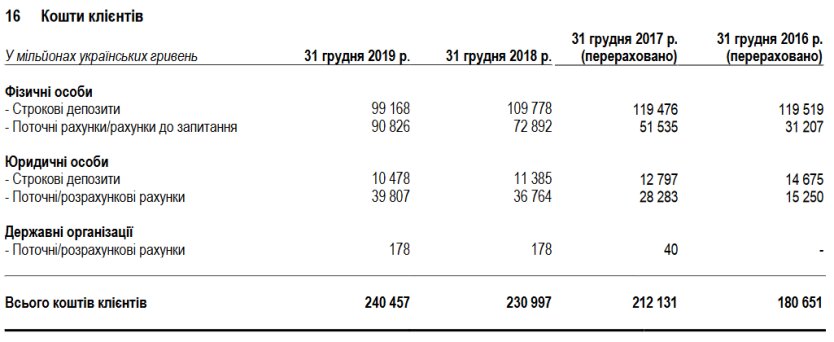

Итак, Приватбанк до сих пор имеет самую большую клиентскую базу клиентских счетов и депозитов физических лиц. На конец 2019 года, итого привлеченных средств клиентов было 240 млрд гривен. При этом наблюдается тенденция их к росту. С другой стороны, также видна тенденция сокращения объёма средств которые положены на какой-то срок. А уже почти половина денежных средств физических лиц вообще хранятся до востребования.

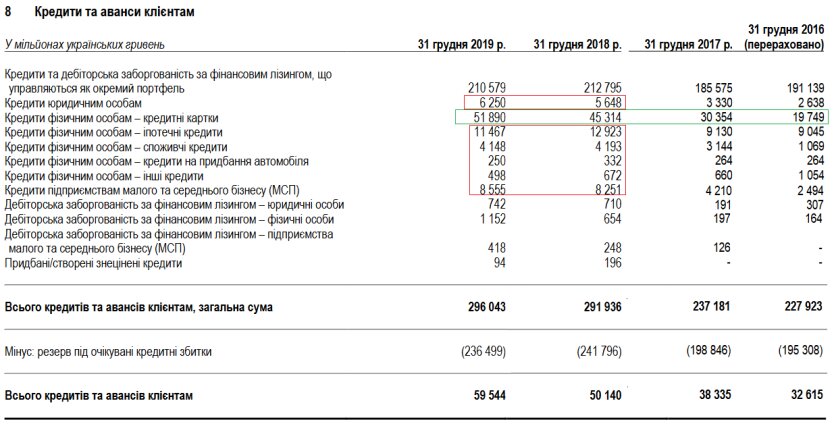

При таком объёме средств (240 млрд гривен) крайне удивляет объём выданных кредитов на конец 2019 года. В кредитах бизнесу и населению находится все 31 млрд гривен! В этой сумме - 16 млрд гривен выдано кредитами физическим лицам в виде ипотеки и на потребительские цели, а также всего 15 млрд гривен кредитов реальному сектору экономики. Причем за последний год эта сумма сократилась на 900 млн гривен, при том что в 2017 и 2018 годах она росла.

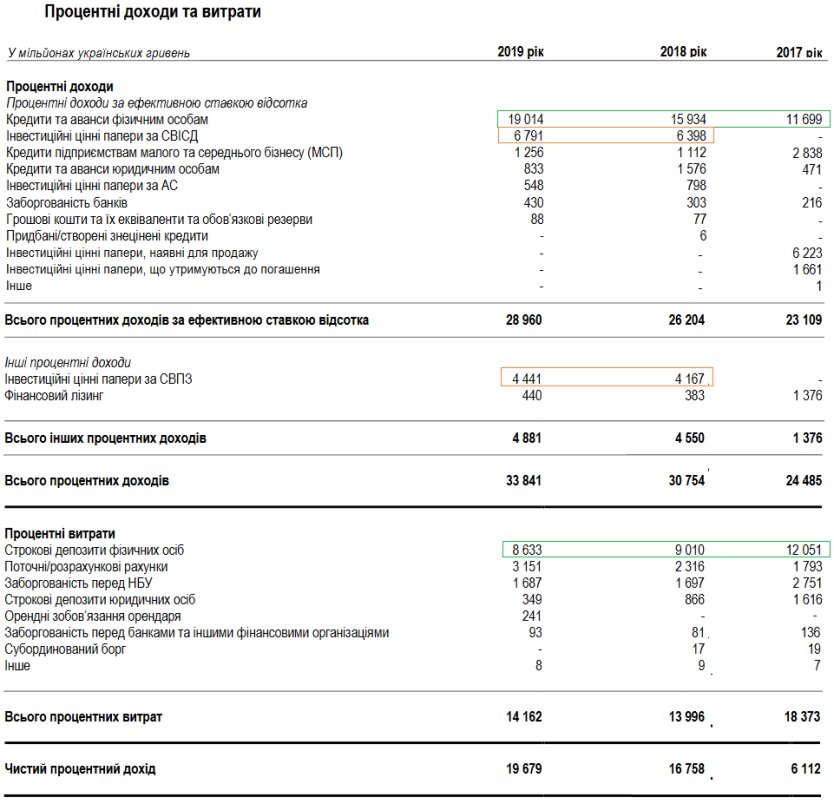

Здесь я, конечно, не учитываю проблемный портфель, который в отчетности числится отдельно со 100% суммой резервирования под убытки. Я его не трогал, поскольку это старая история. Новая же на этой картинке. И здесь видна отчетлива новая тенденция в кредитовании – это так называемые кредитные карточки физических лиц. Они за 3 года выросли с 20 до 52 млрд гривен. Я называю такой тип бизнеса – ломбардным. Поскольку по своей сути – это когда физлицо готово залезть и одолжить средства до следующей зарплаты или своего дохода – фактически мотивация всех ломбардов. Ну и собственно ставки на подобные действия соответствующие. Как Вы думаете сколько дохода приносит кредитование всего портфеля бизнеса? И сколько ломбардное кредитование? Не поверите! 19!!! Млрд доходов от кредитных карточек за 2019 год при объёме портфеля с 45 до 52 млрд. Это 40% годовых в гривне! И всего 2 млрд дохода от кредитования физлиц и юридических лиц. Оцените разницу! Причем ломбардные доходы активно растут, а доходы от кредитования реального сектора активно падают.

Здесь нужно заметить, что снижение стоимости депозитов и кредитов, как не странно это звучит - оказалось крайне выгодно Привату. Ибо депозиты физических лиц и депозиты юридических лиц, а также деньги до востребования составляют основную базу по процентных расходам, и они снижались в стоимости. Но поскольку кредитов на балансе в несколько раз меньше чем депозитов, и еще при этом, основная их часть - в кредитных картах под огромные проценты населению, то это существеннее снижает процентные расходы Привата, чем доходы. Эта ситуация в корне отличается от того что было с Приватом в 2013 году. Тогда средства привлеченные были на уровне 150 млрд гривен, а кредитов юридическим лицам было выдано на 153 млрд или почти на 18 млрд долларов по курсу. Сейчас же кредитование реального сектора у Привата – менее 1 млрд долларов и соответственно мизерные доходы от корпоративных кредитов.

У Москві розстріляли першого заступника голови ГРУ: кілер прикинувся кур'єром доставки їжі

Україна та Японія готують історичну оборонну угоду: що у фокусі

В'єтнамський синдром Путіна: чому Росія не може ні перемогти, ні відступити

Закордонний паспорт без цього документа більше не дадуть: для українців запровадили нові правила

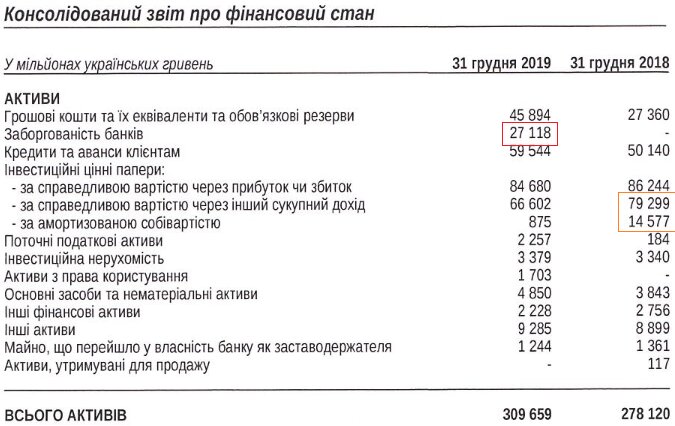

С другой стороны, все мы наслышаны об огромном пакете ОВДП на балансе Привата, который был создан в процессе приватизации банка. Все думают, что это самый большой источник дохода банка. После анализа скажу – и да, и нет. Ломбардное направление уже переплюнуло по доходам доходы от ОВДП. Кроме того, анализ показал, что не все так однозначно также и с ОВДП, хранящимися на балансе Привата. Часть первичного выпуска ОВДП, насколько я понял, была продана для первичного покрытия проблем ликвидности, вызванных паникой в конце 2016, искусственно нагнетаемой самим государством и около МВФ-ким пулом экспертов. Также требовались средства, чтобы рассчитаться по кредитам рефинансирования НБУ. Сейчас основная сумма ОВДП, которая числится на балансе Привата - 84.6 млрд. Она в отчетности числится как инвестиционные ценные бумаги за СВПЗ. И там ставка всего 6% в гривне. Поэтому бюджету страны такие бумаги обходятся сейчас в 4.4 млрд гривен в год. Также на балансе Привата есть пакет коммерческих ОВДП, которые выпускал Минфин. Например, только за 2018 год Приват пополнил на свой баланс 25 млрд новых коммерческих ОВДП. В 2019 году, через известные события НБУ и Минфина, все украинские банки избавлялись от ОВДП и вкладывали свои деньги в депозитные сертификаты, ибо они стали дороже бумаг Минфина. В итоге в 2019 году Приват сократил свои вложения в коммерческие ОВДП до 67.5 млрд с 93 млрд (2018 год), а депозитных сертификатов НБУ имел на своем балансе - 27 млрд на конец 2019 года. (они в отчетности идут как задолженность банков)

В любом случае, ОВДП влитые в Приват дают Привату постоянный доход на 11 млрд гривен без расходов. За это платит государственный бюджет.

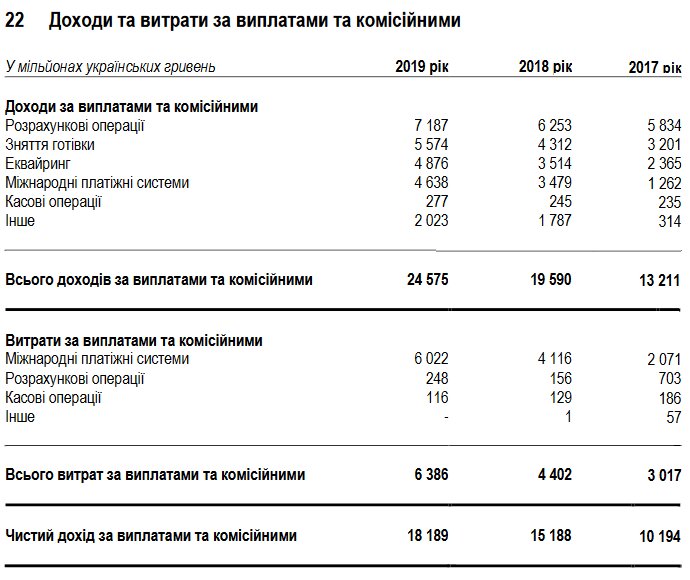

Еще одним из основных источников доходов любого банка есть комиссионные доходы. В связи с номинальным ростом экономики с 2017 года с 3 трлн до 4 трн в 2019 году, они активно росли вместе с экономикой. Здесь крайне интересными выглядят сумма в 5.5 млрд гривен доходов за снятие налички. При 0.8% комиссии за снятия налички через банкоматы у Фопов, чтобы получить такую комиссию необходимо снять более 600 млрд гривен в год. Фактически Приват в 2019 году на комиссионных заработал на 3 млрд гривен больше, чем в 2018 году.

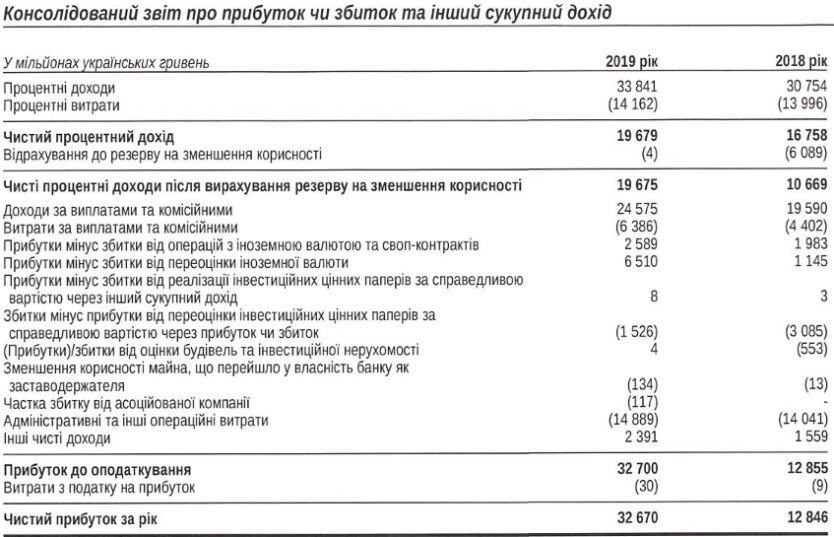

Но все, о чем я ранее говорил, дало прибавку в доходах в 2019 году всего на 6-7 млрд гривен. Откуда же прибыль банка оказалась выше на 20 млрд, чем в 2018 году?

Здесь есть 2 фактора. Отчисления в резервы и курсовая разница.

Так 6 млрд прибыли Приват дополнительно заработал на резервах. Причем, насколько я понял, здесь основная причина почему резервы не росли - это тоже курсовые разницы, уменьшившие объёмы резервов. Курсовые переоценки дали еще большую часть дополнительного дохода, что в итоге привело к дополнительным 7 млрд гривен дохода. Причем только переоценка иностранной валюты сформировала дополнительный доход в размере 5.5 млрд гривен. Кроме этого, переоценка ОВДП также сформировала положительный по сравнение с 2018 годом результат на 1.5 млрд гривен. Итого имеем +20 млрд в прибыли и рассказы как в условиях отсутствия кредитования реального сектора экономики обеспечить 32 млрд прибыли.

Подводя итоги и смотря в будущее:

Курсовые переоценки являются главным фактором увеличения прибыльности банка в 2019 году. Их эффект более 12 млрд. Процентные и комиссионные доходы дали только 6-7 млрд плюс к доходу.

Если посмотреть в будущее, с девальвацией национальной валюты в 2020-м году, можно ожидать как увеличения отчислений в резервы, так и отрицательный результат по курсовым разницам, что значительно снизит прибыльность банка. Также снизится доход от снижения доходности по ОВДП. Хотя вероятно сохранится на уровне 10 млрд. Главный источник прибыли – кредиты по карточкам населения (ломбардный бизнес) – скорее всего сыграет, но с нюансами. В связи с кризисом тут может быть большой рост невозвратных средств, что отразится на больших отчислениях в резервы. Таким образом по итогам 2020 года, прибыль банка оценочно составит от 10 млрд до 15 млрд гривен, в зависимости от уровня девальвации национальной валюту на конец 2020 года.

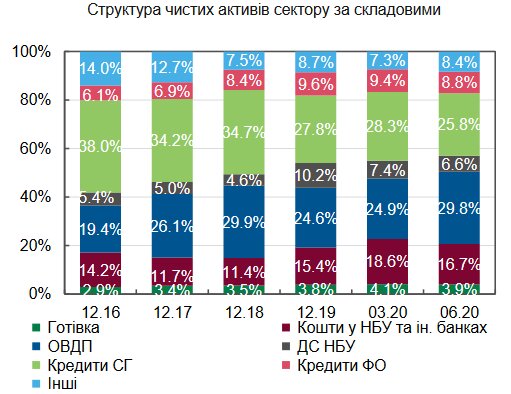

С другой стороны ПриватБанк является зеркалом нашей банковской системы, где финансовые рынки работы с государством занимают уже большую часть, чем кредитование реального сектора экономики. Если на конец 2016 года размер кредитов в экономике Украины в 2 раза превышал объём ОВДП на балансов банков (в 2013 эта разница была в десятки раз больше), то после 2-го квартала 2020-го года - ОВДП уже больше, чем кредитов в экономике.

Ну а последний график - как приговор банковской системе. Обьем кредитов реальному сектору экономики упал до отметки 10% ВВП. Таким образом, очевидно, что политика НБУ с 2014 по 2020 год под видом борьбы со связанными кредитами просто убила наповал рынок кредитования и вместо него организовало пирамиду ОВДП и депозитных сертификатов, которую оплачивает украинский бюджет.

В тоже время судьба Привата в среднесрочной перспективе - под большим вопросом. Конечно имея более 50% рынка банкоматов в стране и более половины выпущенных карточек, они еще долго будут удерживать свои позиции. Но с появлением Монобанка и его ростом я думаю ситуация будет меняться. Ведь Монобанк начал играть на поле Привата. Сначала он занялся ломбардным бизнесом, который очевидно дает самый большой доход. Теперь они пытаются за счет самых привлекательных тарифов подмять под себя рынок ФОПов. А это в первую очередь большие доходы за снятие налички и ресурс в плане денежных средств на расчетных счетах. Ну, а поскольку операционная эффективность Монобанка очевидно намного выше (он не тратит значительных средств на содержание отделений), то Монобанк сможет теснить бывшего технологического лидера через более привлекательные тарифы. Так что я скорее поставлю на Монобанк. Ведь кредитовать экономику пока что в банковском мире похоже совсем неинтересно… и об этом Вам расскажет целый пул специальных экспертов…

Подписывайтесь на канал «Хвилі» в Telegram, на канал «Хвилі» в Youtube, страницу «Хвилі» в Facebook, на страницу Хвилі в Instagram