На момент настання світової фінансової кризи економіка України була на підйомі. І дійсно, з 2000 р. до третього кварталу 2008 р. економіка країни зростала в середньому на 7,5% на рік. Фіскальна політика залишалася досить поміркованою — дефіцит бюджету не перевищував 1,5% ВВП (за винятком 2004 р., коли проходили президентські вибори), а розмір зовнішнього державного боргу скорочувався. Потужний зовнішній попит, якому сприяло стрімке зростання в країнах з економікою, що розвивається, стимулював експорт, обсяги якого росли рекордними темпами — на 50% у річн. обчисленні за перші три квартали 2008 р. З іншого боку, через значне збільшення імпорту, сальдо поточного рахунку платіжного балансу залишалося від’ємним з 2006 р. Однак дефіцит рахунку поточних операцій повністю фінансувався за рахунок значних надходжень іноземного капіталу. У 2005-2008 рр. чисті прямі іноземні інвестиції в Україну в середньому складали $8 млрд. на рік. Це дозволило Національному банку України накопичувати валютні резерви, які наприкінці вересня 2008 р. сягнули $37 млрд.

Міжнародна криза ліквідності, яка швидко розповсюдилася світом восени 2008 р., перервала цикл зростання України та багатьох інших країн з економікою, що розвивається. Зменшення схильності до ризику та падіння вартості активів і цін на товари позбавили світові ринки ліквідності, заморозивши багато життєво важливих сегментів міжнародного фінансового посередництва. Зокрема, чимало ринків, що розвиваються, зіштовхнулися з суттєвим скороченням експорту і/або раптовою зміною напрямку потоків іноземного капіталу. В результаті, ставало все важче обслуговувати та рефінансувати зовнішні борги, передусім тим країнам, які на момент виникнення кризи мали слабкі макроекономічні показники та великий зовнішній борг.

В умовах погіршення зовнішнього економічного середовища Україна зазнала одного з найглибших економічних спадів та однієї з найсильніших девальвацій валюти під час найважчих етапів кризи. Восени 2008 року національна валюта знецінилась більш ніж на 50% відносно долара США, фондовий індекс ПФТС скоротився на більш ніж 70%, а реальний ВВП знизився на 8% та 19% в річному обчисленні в останньому кварталі 2008 р. та першій половині 2009 р. відповідно. Більше того, лише за останні два місяці 2008 р. експорт товарів скоротився на 16% в річному обчисленні, а в січні-липні 2009 р. — аж на 49%.

Хоча нещодавно темпи економічного спаду України уповільнилися, в цілому економічні умови залишаються складними. Починаючи з квітня-травня 2009 р. з’являється все більше ознак того, що економічна корекція вже досягла дна в таких ключових секторах, як промисловість, торгівля та будівництво. І дійсно, спад в промисловості сповільнився з 34% у річному обчисленні в січні 2009 р. до 23% у серпні 2009 р. На другу половину 2009 р. прогнозується подальше поліпшення економічної ситуації за рахунок низької статистичної бази та завдяки відновленню товарно-матеріальних запасів і впровадженню фіскальних стимулів. Зміцнення світової економіки також сприятиме швидшому відновленню України. У другому кварталі 2009 р. почалися процеси відновлення в декількох великих розвинених країнах (Німеччина, Франція, Японія) та країнах, що розвиваються (Китай, Індія, Бразилія). Тим не менш, у 2009 році ВВП України може скоротитися приблизно на 14%. Ймовірно, це падіння буде сильнішим, ніж в багатьох інших країнах, що розвиваються.

У цьому документі коротко окреслені основні економічні труднощі, що постали перед Україною. Непропорційно сильний вплив нещодавньої міжнародної кризи ліквідності на Україну порівняно з іншими подібними країнами, вимагає ретельної оцінки економічних умов та економічної політики, що передували кризі. Глибоке розуміння цих проблем необхідне для того, щоб оцінити ефективність вжитих антикризових заходів. Більше того, цей аналіз допоможе визначити поточні заходи макроекономічної політики, що сприятимуть швидкому та стабільному економічному відновленню.

1. Чому міжнародна криза ліквідності вплинула на Україну сильніше, ніж на інші країни, що розвиваються?

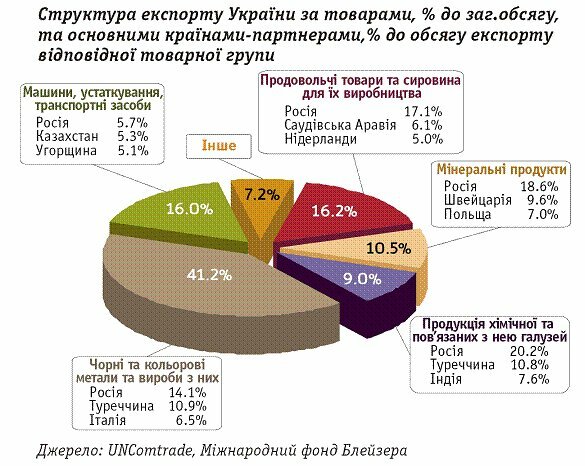

По—перше, Україна найбільше постраждала від міжнародної кризи ліквідності тому, що її економіка є дуже відкритою і водночас недостатньо диверсифікованою. Частка експорту становить 50% ВВП. Це не складало б проблеми, якби не той факт, що експорт країни здебільшого обмежується невеликою кількістю товарів з низькою доданою вартістю, зокрема металургійною та хімічною продукцією. Частка цих товарів складає більше 50% у загальному обсязі експорту товарів, в той час, як світовий попит на ці товари має тенденцію до значних коливань протягом глобальних бізнес циклів. Ця мін- ливість зовнішнього попиту призводить до непередбачувано- сті та нестабільності доходів від експорту. З іншого боку, товари з високою доданою вартістю, такі як машини, устаткування та транспортні засоби, складають лише 15% всього українського експорту. До того ж, експорт товарів України має вузьку географічну диверсифікацію. До ключових торговельних партнерів України належать лише декілька країн СНД та ЄС. Зокрема, сукупна частка Росії, Туреччини, Італії, Польщі, Білорусії та Німеччини разом складає близько половини всього експорту товарів України. Міжнародна криза ліквідності уповільнила світову економічну активність, суттєво знизивши світові ціни на товари (особливо сталь та хімічну продукцію). Все це викликало спад зовнішнього попиту на українські товари. Це означає, що залежність України від вузького кола товарів, що експортуються до невеликої кількості країн, помітно посилила негативні явища в реальному секторі, які й без того були загострені через падіння внутрішнього попиту. Обсяги експорту знизилися на 47% у річн. обчислені у першій половині цього року. Через свою залежність від експорту, промислове виробництво знизилося на 31%.

Афера под видом реформы: украинцев заставят купить приборы, которые увеличат платежки

Пустующие квартиры и дома украинцев отдадут переселенцам: коснется трёх областей

Арендованная квартира может стать вашей: в Украине приняли важный закон

Богатые и слабые: почему "средние державы" не заменят великие. Джордж Фридман о новой геополитике

По-друге, за останні декілька років Україна залучила забагато зовнішніх позик для фінансування внутрішнього споживання та інвестицій. Міжнародна криза ліквідності призвела до зворотного руху потоків капіталу, що виснажило ліквідність банківського сектора, скоротивши кредитування, інвестиції та споживання. Все це негативно позначилося на економічній діяльності країни.

2. Основні причини вразливості економіки України до фінансової кризи 2008 року

Окрім недостатньої диверсифікації експорту, були ще три причини, які пояснюють підвищену вразливість економіки України до зовнішніх фінансових потрясінь:

По-перше, в 2008 році Україна мала дуже великий дефіцит рахунку поточних операцій (РПО), що становив $13 млрд. або 7% ВВП. В 2003-2007 рр. за рахунок сильної світової економіки зростання українсь- кого експорту складало в середньому 25% на рік, а під час світового товарно- сировинного буму у 2008 році сягнуло 50% у річн. обчисленні. Однак протягом останніх років зростання споживчого та інвестиційного попиту задо- вольнялося здебільшого за рахунок імпортованих а не вітчизняних, товарів та послуг. І дійсно, внутрішнє виробництво зростало значно повільніше через несприятливий діловий клімат в країні та перерозподіл економічних ресурсів на користь виробників промислових товарів, орієнтованих на експорт. В результаті, зростання споживчого та інвестиційного попиту, а також високі ціни на сировину та енергоносії, сприяли зростанню імпорту. Більше того, оскільки Україна майже не має власних енергетичних ресурсів, вона значно залежить від імпорту нафти та газу з обмеженої кількості країн-постачальників (а саме, Росії та Туркменістану). Таке недиверсифіковане постачання енергетичних ресурсів послабило конкурентоспроможність українських промислових виробників (передусім в хімічній та металургійній галузях), які не змогли швидко пристосуватися до зовнішніх шоків, пов’язаних зі зростанням цін на світових ринках енергетичних ресурсів. Також, значна частка енергоносіїв у структурі імпорту обумовила підвищену чутливість економіки до впливу глобальних товарних циклів.

Протягом 2006-2007 рр. зростання імпорту складало в середньому 30% на рік, а за перші дев’ять місяців 2008 р. обсяги імпорту збільшилися на 60% в річн. обчисленні. Таке прискорення темпів росту імпорту призвело до формування від’ємного сальдо РПО, починаючи з 2006 року. Незважаючи на рекордно високі темпи росту експорту, дефіцит РПО України у 2008 р. склав $13 млрд. або 7% ВВП. Більше того, у 2008 році чимало аналітиків прогнозували, що у 2009 році від’ємне сальдо РПО зросте до $24 млрд. або 13% ВВП. Світова криза ліквідності поставила під сумнів здатність країни фінансувати такий значний дефіцит, що створило суттєвий девальваційний тиск на валютний курс.

Другим важливим чинником вразливості України в 2008 році були значні обсяги зовнішнього боргу, що підлягали виплаті в короткостроковій перспективі. З початку 2006 року приватний сектор України активно залучав зовнішні позики. Загальний обсяг приватного зовнішнього боргу збільшився з $28 млрд. на початку 2006 р. до $85 млрд. на кінець червня 2008 р. Більше того, обсяг зовнішнього боргу, що підлягав виплаті протягом року, оцінювався приблизно в $40 млрд. Маючи лише $35 млрд. валютних резервів, Україні було необхідно забезпечити рефінан- сування та реструктуризацію значної частини приватного зовнішнього боргу. Однак таке рефінансування стало над- складним завданням на початко- вих етапах світової кризи, що збільшило девальваційний тиск на валютний курс.

По-третє, останні декілька років банківський сектор демонстрував надзвичайно стрімке, але нестійке зростання — більше 70% на рік. Такому зростанню сприяло поліпшення доступу до світових ринків капіталу, прихід на український ринок багатьох іноземних банків та м’яка внутрішня монетарна політика. Однак світова фінансова криза перекрила основне джерело такого зростання, а саме доступ українських банків до міжнародних кредитних ринків. В результаті, місцеві банки зіткнулися з підвищеним ризиком ліквідності та кредитним ризиком, оскільки стало складно рефінансувати зовнішній борг, що підлягав сплаті, в той час як обсяг негативно класифікованих кредитів (НКК) почав стрімко зростати. Згідно з НБУ, частка сумнівних та безнадійних кредитів зросла з 2,5% на початку2008 року до майже 9% наприкінці червня 2009 року. Включаючи обсяги субстандартних кредитів, частка НКК у 2008 році склала 14,5%, що значно вище, ніж в інших подібних країнах. Окрім того, оскільки більше половини всіх наданих в економіку України кредитів деноміновані в іноземній валюті, як позичальники, так і комерційні банки стали надзвичайно вразливими до валютних ризиків. Таке поєднання зростаючих ризиків в банківському секторі викликало занепокоєння щодо можливої неплатоспроможності банків, що, в свою чергу, підірвало довіру громадськості до банківської системи та спричинило масовий відтік депозитів. В результаті, з жовтня 2008 р. по квітень 2009 р. банківський сектор втратив майже 25% своїх депозитів, що ще більше ускладнило рефінансування зовнішнього короткострокового боргу та різко призупинило кредитну активність банків.

3. Чому національна валюта України девальвувала сильніше, ніж валюти інших країн.

Протягом жовтня—грудня 2008 року гривня втратила більше 50% своєї вартості відносно долара США, що було однією з найсильніших девальвацій у світі. До причин такої девальвації можна віднести наступні чинники.

По—перше, передкризова вразливість економіки України до зовнішніх економічних потрясінь (поєднання великого дефіциту РПО, значних виплат за зовнішніми забов‘язаннями та недоліків банківського сектора) була серйозніша, ніж в багатьох інших країнах. Стрімкий спад обсягів експорту та притоків іноземного капіталу різко скоротив валютні надходження до країни. Відношення обсягу зовнішнього боргу, термін виплат за яким наставав у 2009 році, до валютних резервів НБУ було більшим, ніж у багатьох інших країнах. А недоліки банківського сектора, включаючи рівень негативно класифікованих активів, були одними з найсерйозніших у світі. Всі ці чинники змусили багатьох учасників ринку побоюватись, що валютний курс не вдасться втримати. Це викликало значне збільшення попиту, в тому числі і спекулятивного, на іноземну валюту. Такий раптовий дисбаланс між пропозицією та попитом на іноземну валюту спричинив суттєвий девальваційний тиск на гривню.

По-друге, неадекватна монетарна політика (недостатня прозорість та послідовність у проведенні валютних аукціонів та операцій з рефінансування банків, а також слабкий контроль за використанням наданих коштів) підірвали впевненість громадськості у здатності центрального банку забезпечити стабільність валютного курсу. Ця недостатня довіра суттєво посилила нестабільність на валютному ринку. НБУ здійснював валютні інтервенції та вжив адміністративних заходів, намагаючись відновити ринкову рівновагу. Беручи до уваги наявні макроекономічні дисбаланси, НБУ не перешкоджав змінам валютного курсу, а намагався згладити процес девальвації шляхом продажу своїх міжнародних резервів. Однак непередбачуваність та недостатня прозорість цих інтервенцій завадили припиненню спекуляцій як на міжбанківському, так і на готівковому ринках. По суті, НБУ не зміг чітко роз’яснити основні умови своїх валютних інтервенцій, включаючи часові рамки, курс та обсяг інтервенцій, а також процес вибору банків для продажу валюти. Все це поглибило недовіру до політики НБУ та банківської системи в цілому. Водночас, суттєве погіршення ліквідності декількох великих комерційних банків ще більше посилило цю недовіру. НБУ також надав підтримку комерційним банкам шляхом вливання мільярдів гривень додаткової ліквідності через канал рефінансування. Однак, непрозора політика рефінансування та слабкий контроль за використанням коштів завадили відновити довіру до НБУ. Тим часом, значна частина коштів, наданих в рамках рефінансування, вірогідно, була виведена з країни, посилюючи тиск на валютний курс.

По-третє, нестабільна політична ситуація та суперечливі заяви влади про майбутній валютний курс не сприяли відновленню довіри громадськості до національної валюти.

По-четверте, вже багато років в Україні спостерігалася висока інфляція, в той час як валютний курс залишався практично незмінним. Рано чи пізно ця втрата конкурентоспроможності мала бути відновлена шляхом відповідних змін валютного курсу, оскільки численні економічні дослідження підтверджують дію паритету купівельної спроможності у середньостроковій перспектив.

4. Чому реальний сектор, включаючи ВВП та експорт, зазнав такого сильного спаду.

Нижче наведено малюнки, на яких відображене різке скорочення ВВП та експорту в грудні 2008 р. — січні 2009 р.:

Таке стрімке погіршення макроекономічних умов було спричинене наступними чинниками.

По-перше, проблеми з фінансуванням в банківському секторі та непослідовна монетарна політика призвели до скорочення банківського кредитування реального сектора. Дійсно, українські банки були не в змозі запозичувати на зовнішніх ринках в попередніх обсягах. В той же час зростання негативно класифікованих кредитів та значний відтік депозитів обумовили хронічний дефіцит ліквідності та перехід до більш консервативних підходів до банківського кредитування. Тим часом, значні валютні інтервенції, які зменшили надходження гривні, та посилення резервних вимог ще більше скоротили обсяг коштів, доступних для кредитування приватного сектора. В річному обчисленні обсяг гривневих кредитів з січня по серпень 2009 р. зріс приблизно на 10%, що значно нижче, ніж темпи інфляції за цей же період та у 2,5 рази менше, ніж темпи кредитування за аналогічний період попереднього року. Обсяг кредитів, наданих в іноземній валюті, скоротився приблизно на 14% за перші вісім місяців 2009 року, порівняно з 30%-им зростанням у минулому році. В результаті, сектори, діяльність яких значно залежить від позичкових коштів (такі як будівництво, торгівля та промисловість), зазнали суттє- вого спаду економічної актив- ності. Опинившись у такій ситуації, влада не мобілізувала достатньо альтернативних джерел фінансування, які компенсували б брак зовнішнього кредиту- вання. Уповільнення кредиту- вання, яке виникло в результаті цього, спричинило загальний економічний спад. Хоча змен- шення обсягів кредитування дозволило скоротити імпорт та збалансувати рахунок поточних операцій, його загальний вплив на українську економіку був досить негативним. І дійсно, залежність української економіки від банківського кредитування значно зросла протягом кількох останніх років, про що свідчить збільшення відношення обсягу банківських кредитів до ВВП з менш ніж 20% у 2002 році до 77% у 2008 році. Це означає, що погіршення умов кредитування мало вплинути на споживання та інвестиції значно сильніше, ніж під час попередніх фінансових криз, які пережила Україна. Більше того, економіка все ще потребує значних фінансових ресурсів для модернізації застарілих основних фондів, фінансування розбудови інфраструктури, реалізації енергозберігаючих проектів та втілення майбутніх структурних реформ. Враховуючи все вищесказане, обмежений доступ до кредитів є одним з основних факторів, через який ми прогнозуємо досить повільне відновлення економічного росту близько 3% у 2010 році.

По-друге, при фінансуванні комерційних банків на початковому етапі кризи (очікуючи, що місцеві банки відновлять кредитування приватного сектора), використання цих коштів не було належним чином проконтрольовано. В результаті, більша частина цих коштів не була спрямована на збільшення банківського кредитування виробничих секторів, що відстрочило, таким чином, економічне відновлення. Судячи з усього, значна частина цих коштів була виведена з країни, що посилило зростання попиту на іноземну валюту.

По-третє, економічний спад в країнах — основних торговельних партнерах України, суттєво знизив попит на товари українського експорту, зокрема метали та хімічну продукцію. В поєднанні з різким падінням світових цін на товари, це призвело до скорочення промислового виробництва на 30% у річн. обчисленні, що негативно вплинуло на економіку країни в цілому.

5. Які заходи, вжиті українською владою для подолання кризи, виявилися ефективними, а які ні.

Наступні заходи, вжиті українською владою, були доцільними та ефективними для боротьби з кризою:

· Після настання кризи українській владі вдалося домовитися з МВФ (програма «stand—by» у розмірі $16.4 млрд.), Світовим банком та іншими міжнародними фінансовими установами про надання термінової фінансової допомоги. Ці кредити мали надзвичайну важливість для того, щоб зміцнити довіру іноземних інвесторів, що полегшило рефінансування короткострокового зовнішнього боргу.

· Владі вдалося зберегти досить високий рівень фіскальної дисципліни: дефіцит бюджету склав 1,5% ВВП у 2008 році та близько 3% ВВП у січні-липні 2009 року. Цього вдалося досягти завдяки скороченню некритичних видатків. Планується, що у 2009 році дефіцит бюджету не перевищуватиме 6% ВВП, що відповідає рівню фіскального дефіциту інших країн, на які вплинула світова рецесія.

· Влада погодилася скоротити дефіцит бюджету у 2010 році до 4% ВВП (включно з відрахуваннями до Нафтогазу).

· Владі вдалося зберегти виплати у соціальній сфері та уникнути при цьому значного зростання заборгованості за платежами.

· Влада вжила необхідних заходів для подолання неплатоспроможності у банківському секторі та надання фінансової допомоги системним банкам.

· Влада внесла зміни до відповідних нормативних актів з метою пришвидшення переходу до більш гнучкої валютної політики.

· Влада також вжила заходів для ефективного вирішення проблем неплатоспроможності в несистемних банках.

· Владі вдалося задовольнити кількісні критерії МВФ щодо грошової бази. Вона зміцнила потенціал розвитку внутрішніх джерел фінансування, у тому числі шляхом визнання ринкових ставок під час проведення аукціонів з розміщення облігацій внутрішньої державної позики.

· Владі вдалося приборкати інфляцію і досягти поступового зменшення дефіциту рахунку поточних операцій.

Наступні заходи, які було вжито українською владою, виявилися недостатніми або неефективними для подолання кризи:

· Владі не вдалося досягти ефективного рівня координації зусиль на всіх рівнях державної влади щодо розробки стратегії подолання кризи.

· В умовах різкого скорочення обсягів зовнішнього боргового фінансування та внутрішнього ринку банківського кредитування влада не виділила достатньо коштів для підтримки вітчизняної економіки (особливо торгівлі та будівництва). Ріст кредитування було зупинено надто різко.

· Влада виявилася неспроможною здійснити належний контроль за використанням коштів, наданих на початковому етапі кризи у рамках заходів з підтримки ліквідності. Схоже на те, що ці гроші було витрачено не на оздоровлення внутрішнього ринку кредитування, як передбачалося, а на купівлю іноземної валюти, з метою виведення її за межі країни. Це могло посилити девальваційний тиск на гривню.

· Владі не вдалося досягти домовленостей з профспілками та іншими організаціями щодо підвищення цін на газ та комунальні послуги.

· Владі не вдалося реалізувати комплексну стратегію, спрямовану на відновлення платоспроможності Нафтогазу та Пенсійного фонду.

· Влада не змогла виконати початкові плани приватизації, що негативно вплинуло на фінансування державного бюджету. Крім того, потрібні додаткові зусилля для розробки прозорої та відкритої стратегії приватизації.

6. Заходи, які може вжити українська влада, щоб уникнути загострення кризи під час президентських перегонів та до обрання нового уряду.

У січні 2010 року в Україні пройдуть чергові президентські вибори. Протягом цього періоду відсутність політичної стабільності може негативно вплинути на процес прийняття рішень, завадити процесу економічного відновлення та посилити економічний спад. Для пом’якшення цих ризиків, які залишатимуться високими протягом усього періоду відродження світової економіки, яке ще має нестійкий характер, уряд повинен вживати заходів, спрямованих на відновлення довіри інвесторів, а також відновлення довіри до макроекономічної політики в країні в цілому. Існує три основні компоненти такої стабілізаційної політики:

· обачлива фіскальна політика

· збалансована грошово-кредитна політика

· ефективний нагляд у банківському секторі

Щоб уникнути загострення кризи протягом наступних шести місяців, дуже важливо заручитися подальшою фінансовою підтримкою МВФ. Ця підтримка необхідна не лише через значний розмір коштів, що мають бути виділені у наступному транші МВФ, запланованому на 15 листопада, але й для того, щоб інші міжнародні установи також надали своє фінансування, та для того, щоб підтримати необхідний рівень довіри іноземних кредиторів для реструктуризації зовнішнього боргу України. Таким чином, протягом наступних шести місяців уряд повинен запровадити низку ключових економічних заходів, погоджених з МВФ. Ці заходи включають такі основні фіскальні та монетарні дії:

· У 2009 році дефіцит державного бюджету не повинен перевищувати 6% ВВП, а у державному бюджеті на 2010 рік необхідно передбачити дефіцит, що не перевищує 4%. Це означає, що підвищення пенсій та мінімальної заробітної плати не повинні бути вищими за рівень інфляції. Також, запропоновані податкова амністія та мораторій на податковий аудит не повинні бути ухвалені. Фінансове становище Нафтогазу і Пенсійного фонду має бути поліпшене до того рівня, який дозволить уникнути надмірної підтримки за рахунок коштів державного бюджету.

· Монетарна політика не повинна призвести до надмірного збільшення грошової маси, що дозволить уникнути обвалу курсу гривні. Це означає, що НБУ повинен ухилятися від друкування надмірної кількості грошей і з цією метою відмовитися від пропозицій фінансувати проекти, пов’язані з проведенням чемпіонату з футболу Євро-2012, за рахунок прибутку НБУ, уникати монетизації дефіциту державного бюджету, покращити прозорість політики банківського рефінансування та здійснювати суворіший нагляд за цільовим використанням коштів, виділених банкам.

· Керівництво країни має продовжити суворий нагляд за фінансовою системою країни з метою попередження неплатоспроможності системно важливих банків. Також, державні інституції мають продовжувати реалізацію програми рекапіталізації та реструктуризації банків.

7. Середньострокові заходи, що їх могла б вжити країна для прискорення темпів економічного розвитку.

Вірогідність того, що колишні джерела економічного зростання (а саме, потужні внутрішнє споживання та експорт) зможуть і надалі забезпечувати ріст ВВП, є дуже низькою. Обсяги банківського кредитування, що стимулювали споживання у минулому, зростатимуть значно повільніше. Світові ціни на експортну продукцію навряд чи залишаться на такому ж високому рівні, як раніше. Тому, для прискорення темпів економічного розвитку, українській владі доведеться шукати нові шляхи збільшення прямих внутрішніх та іноземних інвестицій, які сприятимуть зростанню виробництва і продуктивності та створенню нових робочих місць. Це означає, що владі доведеться продемонструвати, що інвестиційний клімат в Україні швидко змінюється на краще. Помірні реформи навряд чи зможуть змінити поточну незадовільну оцінку міжнародною спільнотою українського ділового середовища. Реформи мають привести до суттєвих та сталих трансформацій і повинні включати наступне:

· заходи, спрямовані на забезпечення стабільності і прозорості у правовій та судовій сферах;

· заходи, спрямовані на подолання корупції на всіх рівнях влади, як в органах державного управління, так і поза ними;

· реформу державного управління для посилення відповідальності державних інститутів, уникнення дублювання та перетину їхніх обов’язків, підвищення ефективності процесів реагування та прийняття рішень державними органами;

· заходи щодо дерегулювання та лібералізації підприємницької діяльності шляхом суттєвого зменшення рівня бюрократії та впорядкування і спрощення регуляторного середовища;

· заходи щодо зростання і диверсифікації експорту. Це важливо тому, що традиційні джерела експорту (металургія та хімічна промисловість), швидше за все, вже не будуть демонструвати такі високі темпи зростання, як у минулому. Ключовим є укладення договорів про вільну торгівлю з іншими державами. Запропонований розширений договір щодо вільної торгівлі з Європейським Союзом допоможе Україні увійти до логістичного ланцюга Європи та сприятиме розвиткові експорту.

· Втілення комплексної стратегії щодо забезпечення стійких темпів зростання ефективності та продуктивності у приватному секторі. Ця стратегія повинна вирішити такі питання:

· комплексний перегляд національної політики у сфері енергетики. Ця політика повинна сприяти поліпшенню енергетичної інфраструктури, підвищенню ефективності енергоспоживання, диверсифікуванню джерел енергопостачання (включно зі широкомасштабним переходом до використання альтернативних джерел енергії) та посиленню конкуренції в енергетичному секторі;

· розробку програми підвищення ефективності, безпеки та якості громадської інфраструктури, в тому числі житла, об’єктів комунальної сфери та транспорту;

· розробку плану залучення інвестицій у дослідницьку діяльність приватного сектора, в тому числі у створення промислових та технологічних парків, для підтримки переходу у масштабі всієї економіки на сучасні технології, що сприяють збільшенню продуктивності виробництва;

· широкомасштабний перегляд державної аграрної політики з метою збільшення продуктивності сільського господарства та сприяння стійкому та екологічно безпечному використанню земельних і водних ресурсів;

· масштабна реформа національної системи освіти з метою сприяння розвитку таких кваліфікацій, що потрібні для забезпечення росту приватного сектора та створення нових робочих місць;

· заходи, спрямовані на розвиток підприємництва та малого бізнесу, для підтримки конкурентоспроможності та зростання приватного сектору.

P.S. На наступному тижні ми продовжимо публікацію доповідей.

«Хвиля»