«Начиная с 1987 года, когда началась спекуляция вторичными ценными бумагами, темпы роста финансовой массы в результате сплошной спекуляции в три раза превышают рост валового внутреннего продукта экономики всего мира. Если вы посмотрите на темпы роста в этой финансовой области, то вы увидите, что график представляет собой гиперболу. А если сравнить эти темпы роста по отношению к реальному производству на душу населения, то картина будет еще хуже. Если вы что-то подобное наблюдаете в каком-нибудь физическом процессе, то скажете: «Вот разрыв, вот сингулярность, и это означает конец системы». И это то, о чем мы говорим.

Когда начнется кризис валютно-финансовой системы, вся система может разрушиться в течение сорока восьми или семидесяти двух часов. Дальнейшее разрушение этой системы будет происходить со скоростью термоядерной реакции. Тогда уже обсуждать времени не будет. Поэтому очень важно, чтобы все идеи уже были готовы на тот момент, когда кризис разразится, чтобы можно было сразу начать претворять их в жизнь».

6 июня 1995 года, Государственная Дума Российской Федерации, доклад Л.Ларуша

«Фаза 6. Гиперинфляционный шок. Начало геополитического конфликта (второй кв. 2010-начало 2011). Искусственная раскрутка гиперинфляции. Обесценивание прямого государственного долга, обесценивание пенсионных обязательств, значительное сокращение реальных бюджетных расходов, значительное снижение долгового бремени населения, снижение стоимости персонала и повышение рентабельности бизнеса, концентрация всей национальной собственности в руках финансовой элиты. Обвал американских ГКО. Временный рост фондовых и товарных рынков, рынка недвижимости. Гиперинфляция, многократная девальвация бакса».

Июнь 2007, основной сценарий Авантюриста

Пара приятелей позвонили мне, чтобы рассказать о последствиях аукциона по 30-летним облигациям США, который провалился в предыдущий четверг. Ситибанк и Банк Америки имели огромное количество деривативов, которые страховали держателей от риска падения доходности по облигациям США, и скачок доходности по облигациям до 6.05% на проваленном аукционе означал, что каждый их этих банков влетел по меньшей мере на $400 миллиарда каждый. Эти деривативы, которые были задуманы как способ предотвращения коллапса, реально его и запустили, но никто ничего официально не подтверждал, в то время нью-йоркское отделение ФРС походило на военную зону с сотнями камер и репортеров, бесконечно рассуждающих на всех каналах.

Друзья, очередной месячный обзор дел в США. Сперва дам ответ на типичный вопрос, который возникает снова и снова в различной форме и изрядно мне уже надоел – «А может ли США внутри страны найти ресурсы, чтобы отложить крах пирамиды ГКО на более или менее длительный срок?».

Отвечаю.

Президент Литвы сделал тревожное заявление об Украине

Зеленский похвалил ВСУ за "правильный" удар по аэродрому в Джанкое

Крах внешнеполитических иллюзий украинцев

Мобилизация транспортных средств: у кого и какие авто начнут изымать уже в мае

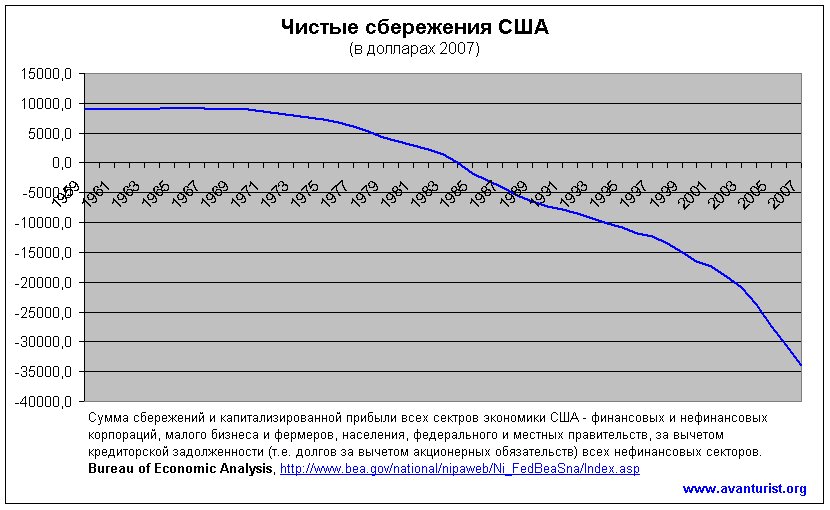

Госдолг США – это лишь верхушка огромного айсберга, состоящего, помимо гигантского федерального долга, из частных долгов (ипотека и потребительские кредиты), корпоративных долгов, долгов отдельных штатов и долгов пенсионных фондов и страховых компаний.

Размер айсберга в целом на середину 2008 можно оценить на известном графике Авантюриста:

откуда видно, что пирамида ГКО США составляет лишь примерно треть от айсберга в целом. Сейчас рушится вся долговая пирамида, не только пирамида ГКО США. Как Вы помните, план Полсона и накачка финансовой системы триллионами в 2008 были вызваны затыканием дыр в долгах страховщиков. Аналогичные дыры появятся завтра в других участках системы.

Поэтому ответ на Ваш вопрос таков. Если бы долги США замыкались бы на госдолг и только на него — он вполне был бы обслуживаем. Можно было бы повысить корпоративные налоги, например, или налоги на доходы граждан, которые, затянув пояса, помогли бы государству расплатиться. Но те и сами в таком же положении – граждан миллионами выгоняют из домов, корпорации массово банкротятся. И не сегодня, так завтра возникнет новая гигантская дыра в финансовой системе, наподобие прошлогодней, и с ней придется что-то делать.

Иными словами, уничтожить финансовую систему может не только внутренняя динамика пирамиды ГКО США, но и проблемы, возникающие в других местах – у безработных, у штатов, у корпораций, у банков. Возникающие дыры будут либо пытаться залатать за счет пирамиды ГКО (как было при плане Полсона), — либо вся система прикажет долго жить, так как начнется распад всех внутренних связей в реальном времени. Перечитайте сценарий «День, когда доллар умрет», где подробно описан один из вариантов такого развития событий, когда распад системы начинается после срабатывания триллионных объемов деривативов, «страхующих» купивших их лохов от роста доходности облигаций США.

Вопрос закрываем и переходим к месячному обзору.

Смотрим на базовые экономические индикаторы.

Международная торговля (источник данных). В ноябре США поставило рекорд 2009 года по объемам дефицита – 48 миллиардов, если смотреть только на товары. Дефицит составил свыше 50% от объема экспорта товаров (94 миллиарда). Новогодний подарок дяди Вовы о запрете на ввоз из США в Россию химически опасной курятины заставляет предположить, что он не пойдет впрок будущим внешнеторговым показателям США.

Розничная торговля в США сократилась в декабре на 0.3% по сравнению с ноябрем, но выросла на 5.4% по сравнению с декабрем 2008 (источник данных). Результаты сравнения 2008 и 2009 года в целом показывают реальную картину – произошло сокращение розничных продаж на 6.2%. Причем лидерами сокращения стали бензозаправки – сокращение покупок в 2009 составило 24.5%.Впрочем, как видно из внешнеторгового баланса, чтобы привести его в порядок, сокращения продаж в магазинах нужно провести гораздо более кардинальные. Вероятно, с использованием карточной системы (талонов) на критичные для жизнедеятельности ресурсы.

Количество проданных односемейных домов (источник данных) составило в ноябре 25 тысяч, а всего за год 350 тысяч, что является минимумом за весь период наблюдений. Для сравнения, за период январь-ноябрь 1963 года было продано 529 тысяч домов, при том, что населения было тогда почти в два раза меньше. На LPAC прикалываются, что скоро вся нация будет жить в пещерах, но и на пещерах подлые спекули раздуют финансовый пузырь и позволить себе их смогут лишь самые богатые.

Ужасная картина видна в динамике заказов, полученных промышленностью в 2009 году (источник данных). Если в 2008 поступило заказов на общую сумму 4.7 триллиона, то в 2009 – лишь 3.8 (сокращение 19.2%). Лидерами сокращения числа заказов стали следующие отрасли – выплавка стали (сокращение 49.5%), строительное оборудование (сокращение 59.8%), транспортные корабли (сокращение 37.8%), гражданская авиация (сокращение 57.1%), индустриальное оборудование (сокращение 36.6%). Некоторый рост в количестве заказов замечен исключительно в военных секторах. США готовят к обороне от неизвестного противника? К небывалой «контртеррористической» операции в нефтеносном регионе? К зачистке внутреннего сопротивления при перезагрузке политической системы? Обама, к сожалению, ничего об этом не сказал в речи по поводу вручению Нобелевской премии мира.

Кстати, сильно похожи цифры выше на завершение кризиса? Уже из них можно увидеть, что кризис завершился исключительно в бабл-медиа и мозгах олигофренов, которые смотрят это бабл-медиа — вместо того, чтобы самостоятельно заглянуть в первоисточники.

График долгов перед банками в долларах 2008 года (источник данных) выглядит сейчас следующим образом (в очищенных инфляции долларах 2008 года, в абсолютном размере и в расчете на одно рабочее место) и продолжает падать с беспрецедентной скоростью:

Напомню, что исключительная важность этого разворота пояснялась три месяца назад в заметке «Сложные решения». Если использовать метафору Ларуша (из эпиграфа) о крахе финансовой системы как термоядерном взрыве, то данная кривая иллюстрирует в реальном времени начавшуюся цепную ядерную реакцию, необходимую для запуска последующей термоядерной реакции. В данном процессе больше всего меня интересует следующее – смогут ли авторы эксперимента управлять этой термоядерной реакцией или нет? Получится ли им внедрить свирепую диктатуру, сохранив управление ситуацией, или результатом будет кровопролитный хаос с распадом страны?

Безработица… Официальная безработица составила в США в декабре 10.0 – типа не изменилась (источник). Однако, с учетом неполной занятости (агрегат U6) она выросла c 17,2% до 17,3%. Время поиска работы безработными (источник) увеличилось в декабре до фантастических 29.1 недель (среднее значение) и 20.5 (медианное значение), обновив исторические рекорды наблюдений с 1948 года.

Давайте еще, кроме безработицы, посчитаем такой не имеющий в статистике названия фактор, который я предлагаю назвать ТУНЕЯДСТВОМ (условно). Как его считать? Берем следующие величины «общая численность работающих мужчин» и «общая численность мужчин» (источник данных). Вычитаем первое из второго и делим на второе. Это очень похоже на безработицу, но не совсем – здесь мы помимо безработных учитываем и профессиональных преступников, и зеков, и просто тунеядцев. Почему я брал только мужчин? Чтобы избавиться от материнского фактора, так как родившая женщина, хотя и не работает формально, реально выполняет важную общественную задачу, но ее невозможно отличить от простой тунеядки.

Чтобы избавиться от фактора пенсионеров помимо выборки «все мужчины старше 16 лет» я сделал еще две выборки – мужчины в возрасте от «25 до 54» и «от 16 до 25».

Итак, берем данные с января 1948 по декабрь 2009 и получаем следующий шокирующий график:

Мы видим почти отвесный рост кривой «тунеядства» во всех группах.

В группе «все мужчины старше 16» в декабре 2009 не работало по тем или иным причинам 36.8% (в январе 1948 – 16.2%, рост на 20.6%). В группе «мужчины от 25 до 54 лет» в декабре 2009 не работало по тем или иным причинам 19.7% (в январе 1948 – 5.6%, рост на 14.1%). В группе «мужчины от 16 до 25 лет» в декабре 2009 не работало 56% (в январе 1948 – 30.4%, рост на 25.6%).

Вот такое реальное состояние рынка труда. И это, замечу, мужики, которым пахать и пахать.

Смотрим на бюджетные показатели (источник), исходные данные:

Или нормализованные, в процентах от дохода бюджета, по методике описанной ранее здесь:

Что интересного можно отметить? Если сравнивать с 2008 и 2007 годом, то в декабре 2009:

· доходы бюджета составили 92.1% от 2008 и 79% от 2007

· расходы бюджета составили 113.2% от 2008 и 139.6% от 2007

· пособия по безработице составили 185% от 2008 и 423% от 2007

· военные расходы составили 104% от 2008 и 128% от 2007

Если сравнивать не декабрь 2009, а промежуток январь-декабрь 2009 с январем-декабрем 2008 и январем-декабрем 2007, то в 2009:

· доходы бюджета составили 83% от 2008 и 78% от 2007

· пособия по безработице составили 245% от 2008 и 365% от 2007

· военные расходы составили 105% от 2008 и 117% от 2007

Госдолг на конец декабря составил 115% от 2008 и 133% от 2007 (очень нездоровое сочетание с падением доходов).

Смотрим пирамидку ГКО США (источник данных). Для новых читателей – методика расчета была описана тут.

В денежном выражении:

В процентах от месячного дохода бюджета:

Видно некоторое замедление роста, но пугаться не следует – в декабре и январе в бюджет США традиционно приходит сравнительно очень много налогов и потому занимают они сейчас сравнительно мало. А вот в феврале и марте налогов приходит значительно меньше – в прошлом году с конца января по конец марта пришлось занимать примерно полтрюлика. В этом году, если всплывет подводная часть «долгового айсберга» требуемые для спасения финансовой системы суммы могут оказаться совсем иного порядка.

Аукцион по 10-летним облигациям, состоявшийся вчера, дал очень тревожные результаты. Соотношение indirect bidders (а именно сюда включаются иностранные центробанки) к предложенной сумме было менее 28%, что меньше, чем за все аукционы после мая 2008, когда США приложило беспрецедентные дипломатические усилия для возврата иностранных центробанков в пирамиду ГКО. И вот они снова куда-то разбежались. Как результат, доходность по облигациям США на аукционе по десятилеткам скакнула до 3.7% (на предыдущем аукционе месяц назад – 3.36%).

Сегодня состоялся аукцион по 30-летним бумагам. Результаты противоречивые. Аналогичного падения доли заявок от indirect bidders по сравнению с декабрьским аукционом не состоялось (осталась на уровне 39%). Доходность, тем не менее выросла до 4.6% с 4.42% месяц назад, но лично я ожидал более солидного роста, особенно с учетом того, что на вторичном рынке их можно купить дешевле (на вчера доходность 30-летних облигаций составляла 4.71% — источник). Что за клоун покупает дерьмо дороже, чем мог бы купить в другом месте? Предполагаю это либо прямое вмешательство ФРС предотвращающего катастрофу на рынке тридцатилеток, либо некие афилированные структуры. Ладно, скоро ситуация прояснится.

Так или иначе, в январе поставлен рекорд – 11 января 2010 разница между доходностями 1-месячных и 30-летних облигаций достигла исторического максимума и составила 4.73%. Для сравнения, 11 января 1990 она была равна 0.31%, 11 января 2000 года она была равна 1.25%, а 11 января 2009 года – 2.95%.

О чем говорит этот рекорд? Ни о чем особенном. О приближении термоядерной реакции, вот и все.

Автор Alexword